今回は、ハマキョウレックスについて、銘柄分析をしていきます。

高配当株銘柄として投資する価値があるのか、少しでも参考になれば嬉しいです。

特定の銘柄への投資を推奨するものではありません。投資判断は自己責任でお願いします。あくまで、一人間の分析としてお役立ていただければと思います。

ハマキョウレックス(9037)の会社概要

まずは、ハマキョウレックスの基本情報を見ていきましょう。

| 社名 | 株式会社ハマキョウレックス |

|---|---|

| 業種 | 陸運業 |

| 設立/上場年月 | 1971年2月/1997年9月 |

| 決算 | 3月 |

| 時価総額 | 982億円 |

| 配当利回り | 予想2.79%(10/23終値) |

| PER/PBR | 10.9倍(予想)/1.10倍 |

| 会社HP | https://www.hamakyorex.co.jp/ |

株式会社ハマキョウレックスは、独立系の3PLサービスを提供する物流会社です。

3PL(サードパーティー・ロジスティクス)とは、荷主企業の代わりに物流業務を代行する事業で、ハマキョウレックスがパイオニアとなっています。

ちくわくん

ちくわくん企業の物流のアウトソーシングを請け負っているのです。

では、ハマキョウレックスの詳しい事業内容等について見ていきましょう。

ハマキョウレックスの事業内容

ハマキョウレックスの事業セグメントは物流センター事業と貨物自動車運送事業の2つとなっています。

セグメント別の売上高と利益の比率は以下のようになっており、物流センター事業が8割以上の利益を占めている状況です。

物流センター事業では、3PLサービスを基盤にアパレル、医療機器、雑貨・化粧品、食品など様々な領域での物流業務のアウトソーシングを請け負っています。

全国に186箇所もの物流センターを有しており、商品の調達から配送まで一貫して請け負って効率化を図る自社運営とソリューションを提供しています。

貨物自動車運送事業では、一般的な宅配サービスを担っています。

ハマキョウレックスの海外売上比率

ハマキョウレックスの海外売上高は公表されていません。

日本向け製品の検品のための海外物流センターはありますが、2社とも非連結子会社となっているため売上には反映されていません。

今後は、日本国内の顧客のニーズに応じた海外展開を図っていくとのことです。

ハマキョウレックス(9037)の営業成績

まずは、ハマキョウレックスの営業成績について見ていきます。

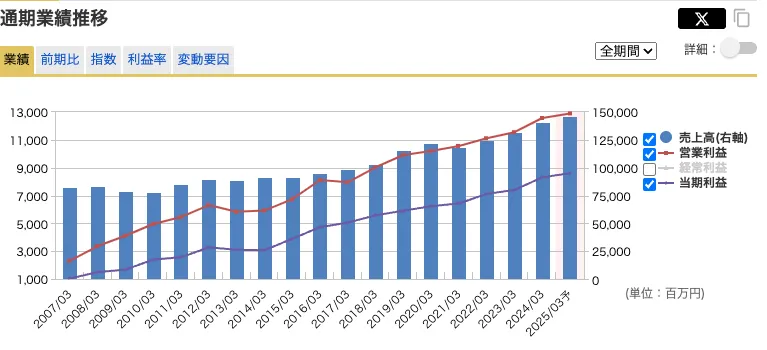

2007年以降の売上高と利益の推移は以下のとおりです。

ご覧のように、売上高と利益ともに綺麗な右肩上がりとなっています。

ちくわくん

ちくわくんリーマンショックやコロナ禍でもしっかり伸ばしているのは、非常に優秀ですね!

特に分析するところもないので、続いて営業利益率とEPSについて見ていきましょう。

ハマキョウレックスの営業利益率やEPS

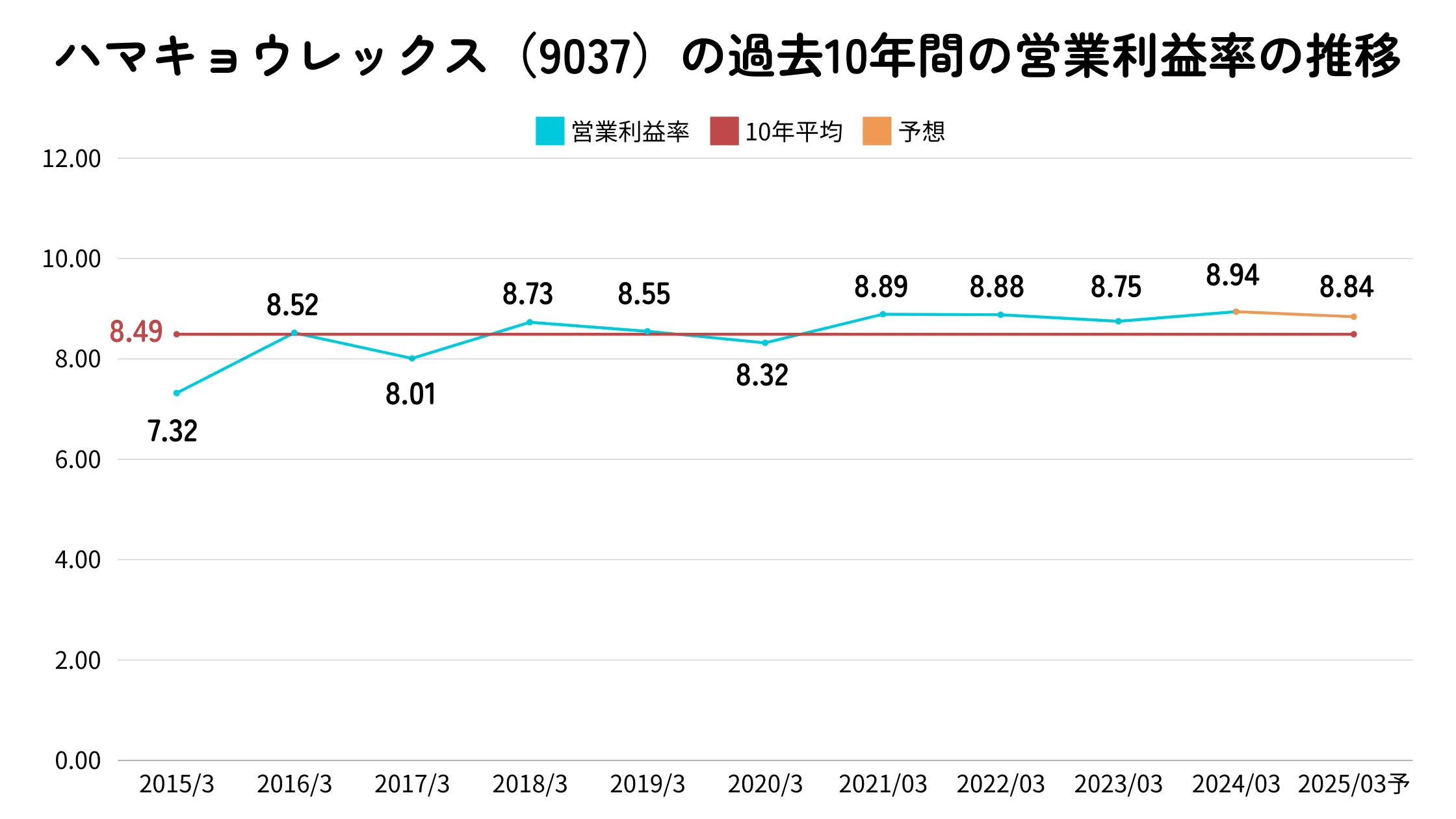

ハマキョウレックスの過去10年間の営業利益率とEPSの推移と予想は以下のとおりです。

営業利益率に関しては平均8.5%ほどと一般的にはそこまで高いとは言えない水準です。

しかし、8%台でかなり安定していることと、陸運業の2023年平均値5%と比べると高い水準となっているため、業種の中では稼ぐのが上手い部類だと思います。

ちくわくん

ちくわくんまた、ライバルのセンコーグループHD(3.8%)とトランコム(4%)と比べても高い水準です!

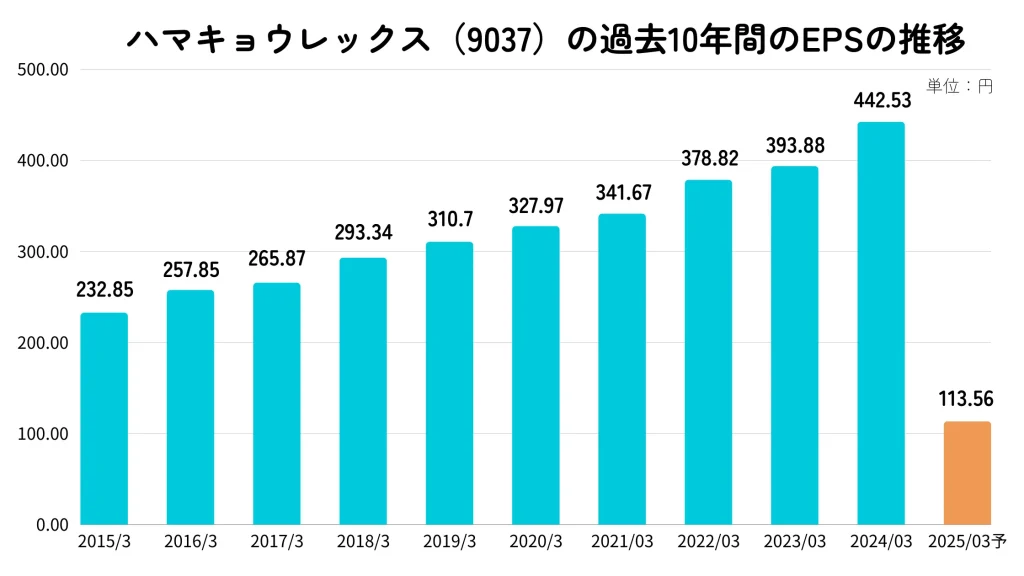

EPSについてもかなり綺麗に右肩上がりで増加してきています。

2025年の予想についてはかなり低下しているように見えますが、これは株式分割によるものだと見られます。

今年の9月30日をもって4分割が実施されました。なので、113.56円を4倍して分割前の水準にすると454.24円となり2024年よりも増加する予想となっていることがわかります。

ちくわくん

ちくわくんここまで綺麗にEPSって伸びるもんなんですね!

ハマキョウレックスのROE

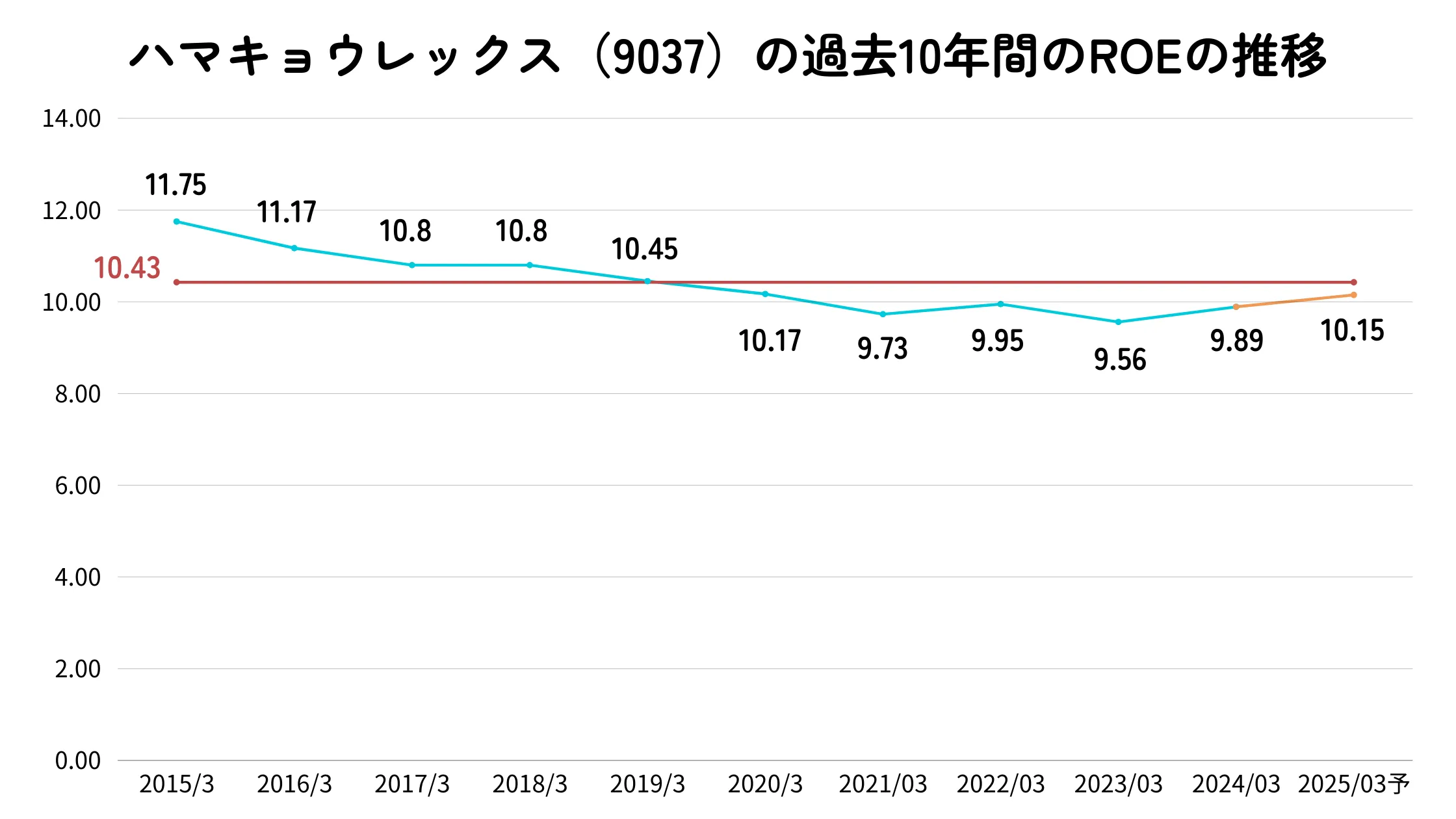

ちなみに、ROEの過去10年間の推移と今期予想は以下のようになっており、若干低下基調が続いています。

これは、おそらく純資産の増加ペースが利益の増加ペースを上回っているためだと思われます。

ちくわくん

ちくわくん財務については次に取り上げていきます。

とはいえ、一般的な目安とされる8%はゆうに超えており、陸運業界水準の6%前後に比べると全然高いですので、優秀だと思います。

ハマキョウレックス(9037)の財務状況

続いて、ハマキョウレックスの財務状況について見ていきます。

結論としては、自己資本やキャッシュフローなど安定・増加傾向で優秀です。

それぞれ見ていきましょう。

ハマキョウレックスの総資産と自己資本比率

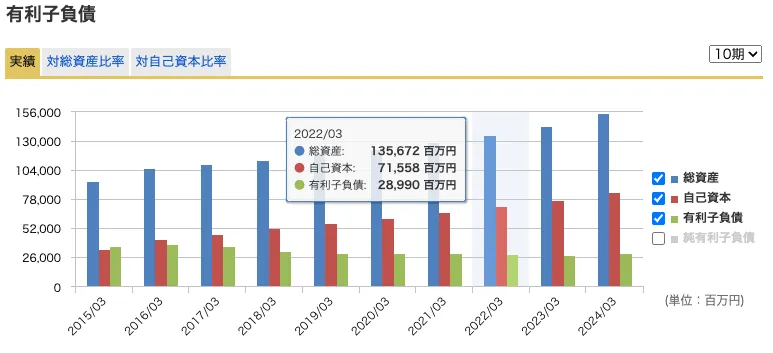

ハマキョウレックスの過去10年間の総資産と自己資本、有利子負債の推移は以下のとおりです。

ご覧のように、総資産はしっかりと増えてきており、それに伴い自己資本も増えてきています。

ちなみに自己資本比率については、10年平均で47%ほどで2015年から徐々に増えてきており、直近の2024年では54.2%となっています。

ちくわくん

ちくわくん自己資本比率50%超は優秀な部類ですね!

ちなみに、資産の内訳としては流動資産が31%、有形固定資産が62%、無形固定資産が2%、その他が5.4%となっています。

物流事業で建物や車両、機械などが必要なので、自然な資産配分となっているかなと思います。

有利子負債については低下傾向で、直近2024年の有利子負債比率28.01%となっており、健全な範囲であり心配は必要なさそうです。

ハマキョウレックスのキャッシュフロー

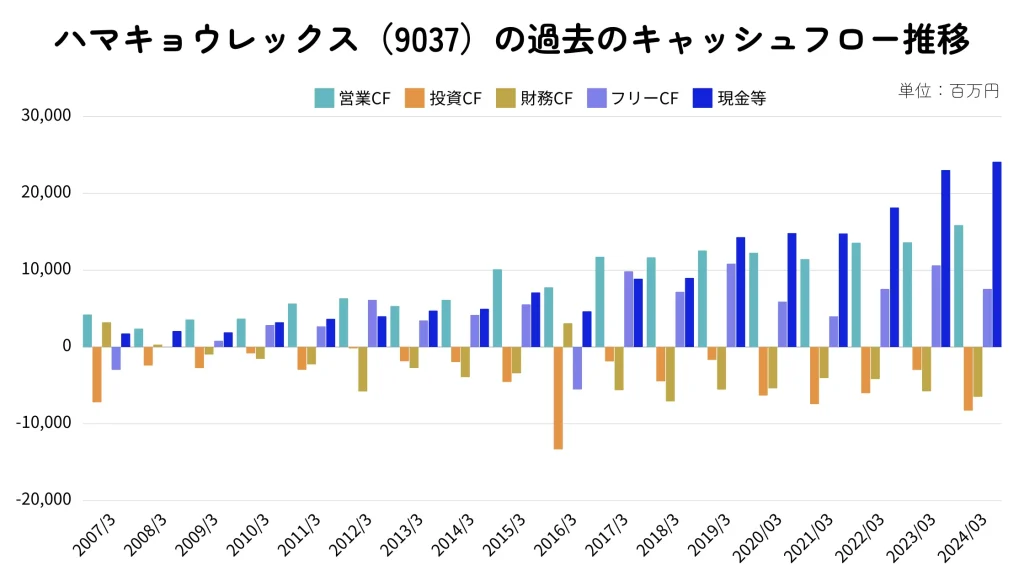

ハマキョウレックスのキャッシュフローについては、かなり優秀です。

まず、営業CFについては2007年以降一度もマイナスになっていません。また、フリーCFについても2016年にマイナスになっているだけで、投資は営業で稼いだキャッシュ内であることがわかります。

ちくわくん

ちくわくん現金等についても比較的増加傾向で良い感じです。

キャッシュは豊富ではない?

ただし、『我が投資術』清原氏が見るネットキャッシュ比率を見るためのネットキャッシュ指標では、-8,628百万円となっています。

ネットキャッシュ指標は、「流動資産+投資有価証券×0.7ー負債」で算出され、現金化しやすい資産が借金を上回っているか(=十分なキャッシュがあるか)を示します。

ちくわくん

ちくわくんハマキョウレックスは、このネットキャッシュがマイナスであるため純負債があると言える状態です。

ハマキョウレックスのその他の重要な財務指標

自己資本やキャッシュについては優秀でしたら、他の財務指標(流動比率と配当継続力)ではどうでしょうか。

結論としては、そこまで良いと言える状況ではないなという印象です。

流動比率について

直近の2024年3月通期決算での流動比率は121%となっており、100%は超えているもののしっかり安心できる水準ではないかと思います。

高配当株を選ぶための「こびと株の10条件」では、流動比率200%以上とされていますので、その基準には全然足りません。

業界と比べてみると、2023年の陸運業の流動比率の平均は123〜129%となっており、ハマキョウレックスの流動比率は平均ぐらいですね。

一方でライバル社のセンコーグループHDは110%、トランコムは259%となっています。

ちくわくん

ちくわくん比べる相手によってかなり判断は変わりそうですね。

配当継続力について

ハマキョウレックスの配当継続力(現在の配当金をどれくらい維持できるか)は以下のとおりです。

- 36.1年(調整後利益剰余金ベース)

- 0.01年(ネットキャッシュベース)

調整後利益剰余金ベースでは36年と長期の配当継続力がある一方で、ネットキャッシュベースでは0.01年と非常に短いです。

先ほどキャッシュフローのところで現金等は順調に増えてきているのは示しましたが、流動比率も合わせて超キャッシュリッチという部類ではなさそうだなという印象です。

ハマキョウレックス(9037)の配当還元

では、最後にハマキョウレックスの配当還元について見ていきます。

結論、配当還元については実績や目標の面で問題ないなと感じています。

ハマキョウレックスの配当金と配当性向の推移

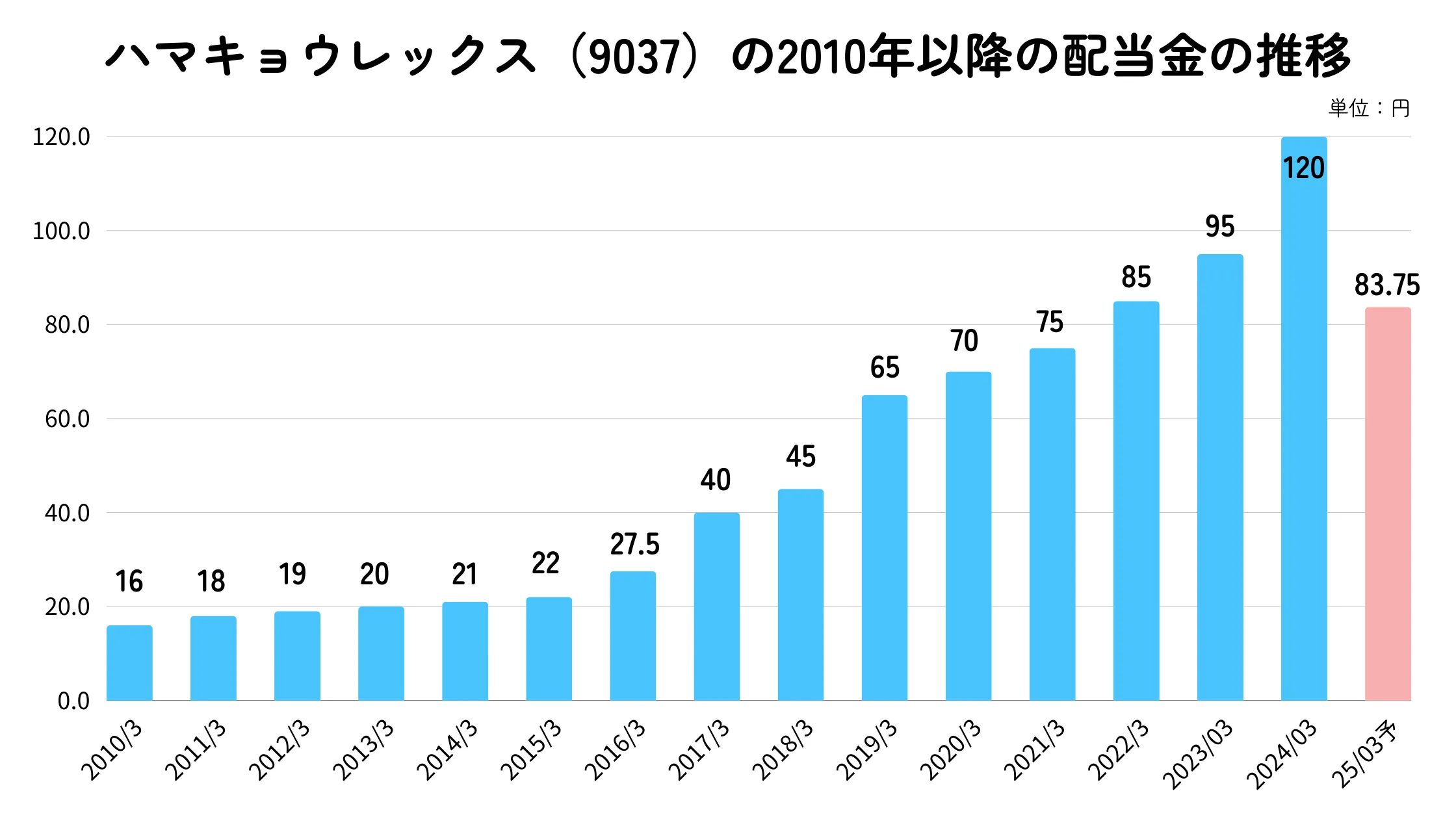

上記画像には映っていませんが、19期連続増配ということもあって、配当金は綺麗な右肩上がりとなっています。

ちくわくん

ちくわくん連続非減配年数は28年とかなり長期で減配していません。

2025年の予想が減っているように見えるのは、期中の株式分割によるものです。株式分割しなかった場合は140円となるため、今期もしっかりと増配予定となっています。

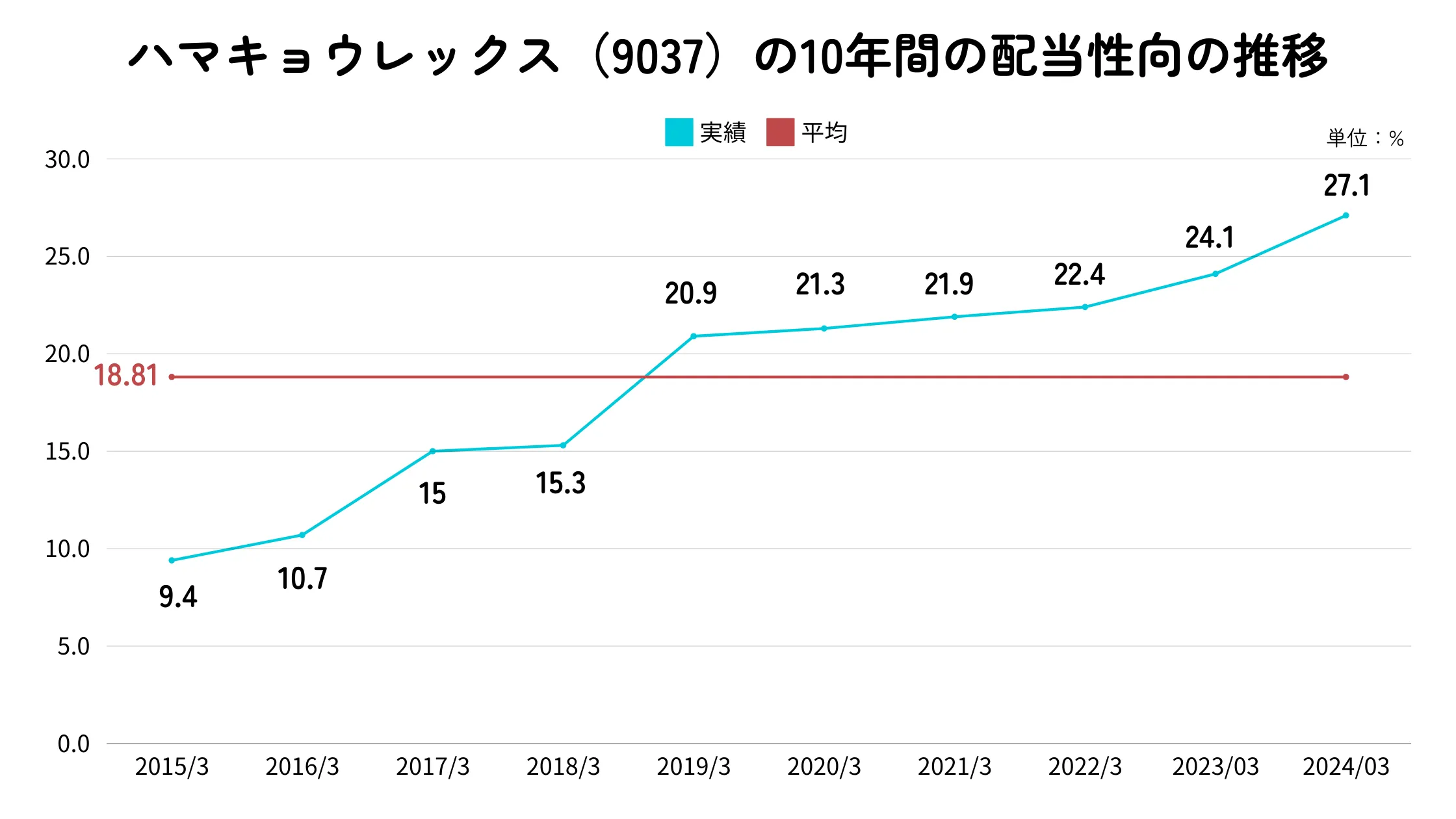

配当性向については徐々に増加してきていますが、まだまだ余力があるので今後の増配も問題なさそうです。

ちなみに、2015年から2024年までの10年間での配当金支払額成長率は20.74%と非常に高い増配率となっています。

ちくわくん

ちくわくんこの成長を続けてくれた場合は4年後には配当金が倍になっていますね。

ハマキョウレックスの配当政策

ハマキョウレックスの配当政策は、以下のとおりです。

当社は、株主の皆様に対する利益還元を経営の重要な課題と位置付けており、直接的な利益還元と中長期的な株価上昇による還元を目指し運営を行っております。

今後更なる事業規模拡大を実現していくため物流センター建設やAI・ロボットへの研究投資等へ重点的に内部留保資金を充当していきたいと考えております。

事業拡大による収益向上を図ることで、株主の皆様へも安定的な配当を行う方針であり、配当性向30%の達成と更なる配当水準の向上を目指します。

配当性向目安は30%となっていますが、売り上げや利益も増加してきていますし、これまでの連続増配記録もあるので、今後も増配は続けてくれそうです。

ハマキョウレックス(9037)は買いなのか?

ハマキョウレックスは、売り上げや利益の伸びがかなり順調で、連続増配期間も長く非常に魅力的です。

しかし、配当継続力の面を中心としたキャッシュで少し不安があり、また現状の配当利回りも少し低いなという印象です。

改めてハマキョウレックスの良い点と気になる点をまとめて見ました。

- 売上・利益は綺麗な右肩上がりの成長

- ROEが業界水準に比べてかなり高い

- 総資産と自己資本比率が増加傾向

- 営業CFが過去17年間マイナスになっていない

- 17期連続増配と高い還元姿勢がある

- 営業利益率は一般的な水準だと低め(8.5%)

- 流動比率も120%ほどと業界水準ぐらい

- CFは良いが、キャッシュリッチとは言える水準ではない

- 現状の配当利回りが3%未満

とまぁこんな感じでしょうか。

流動比率や配当継続力の面で若干の不安はあるものの、配当や成長性は非常に魅力的ですので、買い時をしっかり見極めて仕込むのが良いかなと思います。

また、増配を見越して将来利回りが上昇することを見越して今のうちに仕込むというのもありかなと思います。

ハマキョウレックスの買い時は?

ハマキョウレックスを買うとなった場合に、どこが買いのタイミングなのかについて見ていきます。

PERとPBRから見る買い時

PERとPBRから見ると、現状はどちらも割安感はなさそうです。

PERについては一般的な目安の15倍よりは低い水準ですが、過去2〜5年間の水準ではかなり高い位置にあります。

また、PBRについても一般的な割安判断の目安1倍を超えており、過去の水準と比べても高いところに位置しています。

ちくわくん

ちくわくんこれらの指標から見ると現状は割安感がなく、様子見といったところでしょうか。

株価チャートから見る買い時

日足と月足の株価チャートで見てみても、若干の過熱感があり現状は買い時ではなさそうです。

日足で見ると8月頭の日経暴落時は一緒に下げていますが、その後すぐに回復し、現状も右肩上がりに株価が伸びています。

また、月足で見ても2020〜2023年あたりまでは株価は停滞していましたが、今年に入って一気に伸ばしてきています。

過熱感を見るRSIでは、日足は62、月足では75と過熱感があると言える水準です。

ちくわくん

ちくわくん様子を見つつ少し暴落したら買うぐらいの温度感でしょうか。

ただ、株価が順調に伸びすぎて、暴落が来るのかはわかりません。

ネットキャッシュ比率で見る割安感

ハマキョウレックスの2024年度期末決算時のネットキャッシュはマイナスであるため、ネットキャッシュ比率を出すまでもなく割安と言える水準ではありません。

ちくわくん

ちくわくん具体的な数字では、86億2820万円ほどのマイナスになっています。

ハマキョウレックスは業種柄、固定資産の割合が高いため、ネットキャッシュが少なくなっていると思われます。

まとめ:ハマキョウレックス(9037)の銘柄分析

- 売上・利益は順調に成長している

- ROE高くうまく資産を活用して稼いでいる

- 財務健全でキャッシュも増えてきている

- 17期連続増配と高い還元姿勢がある

- 流動比率も120%ほどで安心できる水準ではない

- ネットキャッシュがマイナスでキャッシュリッチではない

- 現状の配当利回りが3%未満と低い

ハマキョウレックスは、成長性や収益性の面で見ると文句のつけどころがないくらい優秀な企業です。

ただ、流動比率が高いとは言えない水準であることやキャッシュが少なめなことは懸念としてあります。また、現状の配当利回りも3%未満と高配当と呼べる水準ではありません。

何かしら不景気などで暴落した際に購入を検討したい銘柄かと個人的に思います。

コメント