今回は、証券コード5357のヨータイについて、銘柄分析をしていきたいと思います。

少しでも参考になれば嬉しいです。

特定の銘柄への投資を推奨するものではありません。投資判断は自己責任でお願いします。あくまで、一人間の分析としてお役立ていただければと思います。

ヨータイ(5357)の基本情報

まずは、ヨータイの基本情報を見ていきましょう。

| 社名 | 株式会社ヨータイ(5357) |

|---|---|

| 業種 | ガラス・土石製品 |

| 設立/上場年月 | 1936年8月/1949年9月 |

| 本社・本店等 | 597-0093 大阪府貝塚市二色中町8-1 |

| 従業員数 | 連結531名 (臨時83名) 単体510名 (臨時83名) |

| URL | https://www.yotai.co.jp/ |

ヨータイは耐火物を製造するメーカーで、耐火物事業のほかにエンジニアリング事業も手掛けています。

耐火物とは、超高温になって溶けた金属などを保持するための設備です。

具体的には、溶鋼炉と呼ばれるものがこれの1種で、金属が高温で溶けてドロドロになったものを、流したりしている映像を見たことがあるかと思います。

この定形耐火物では、国内生産量No.1とのことです。

売上高の内訳としては、耐火物事業が約85%、エンジニアリング事業が15%となっています。

ちくわくん

ちくわくんドロドロに溶けた金属などを入れておく容器などを主に作っている会社なんですね!

配当関連情報

高配当株投資家にとって最も重要な指標は以下の通り。

| 株価 | 1,788円(終値2024.09.20) |

|---|---|

| 配当予想 | 90円(2025.03) |

| 配当利回り | 5.03% |

ちくわくん

ちくわくん配当利回りが5%超で、かなり高利回りです!

欲しい〜〜!と直感的に思ってしまいますが、本当に買って良い銘柄なのかを探るべく、少し分析をしてみましょう。

ちくわストックのスクリーニング結果

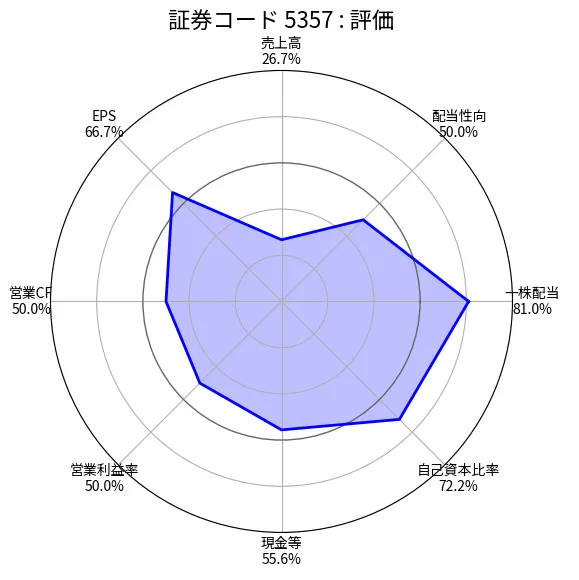

私がスクリーニングする際に用いる評価では以下の結果となりました。

総合評価としては60/100となっており、スクリーニングは無事突破です。

スクリーニングでは50以上のものは、ある程度しっかり見ても良いかなという判断基準を持っています。

では、少し具体的に調べてみて、どういったところが良いと感じた点、気になった点についてみていきたいと思います。

ヨータイ(5357)のココが好き

ヨータイの主なグッドなポイントは以下の通りです。

- 配当が実質85円下限(2026年まで)

- 営業利益率が10%超と収益性が高い

- 自己資本比率が70%代後半と財務優良

- 売上高も近年は右肩上がりで増加している

- 株価も右肩上がりで上昇している

それぞれ解説していきます。

Goodポイント①:

配当が実質85円下限(2026年まで)

ヨータイの最もグッドなポイントは、2026年までは実質配当下限が設定されているところです。

2024年度3月期の有価証券報告書の配当政策にて、以下のように述べられています。

(前略)

配当による株主還元を重視して、株主還元方針を「連結配当性向60%もしくは1株あたり85円のいずれか高い方を目標とし、また、自己株式取得につきましては、財務状況等を総合的に勘案し、実施を検討する」ことといたします。

(ヨータイ有価証券報告書より)

ちくわくん

ちくわくんこれはかなり安心材料ですし、今後の高い配当利回りが期待できますね!

実際、2025年度の予想配当は90円となっており増配予定です。

Goodポイント②:

営業利益率が10%超と収益性が高い

ヨータイは利益率などの面から高い収益性が伺えるのも魅力です。

過去10年の営業利益率の平均は12.32%となっています。

直近の営業利益率も12.37%となっており、ライバル社の黒崎播磨(5352)の8.29%や品川リフラ(5351)9.63%よりもかなり高いです。

ROEに関しては若干物足りなさを感じますが、ROAは5%をゆうに超えています。

Goodポイント③:

自己資本比率が70%代後半と財務優良

ヨータイは、財務面も非常に優良です。

直近の自己資本比率は76.5%とかなり安心感があり、過去10年平均でも76.63%と高水準を維持しています。

また、有利子負債も2013年から0が続いており、財務面ではピカイチと言えそうです。

Goodポイント④:

売上高も近年は右肩上がりで増加している

売上高については、2021年に大きく下げたものの、そこからは順調に伸ばしてきています。

2020年と2021年のコロナの時期に売上高が低下していますが、それ以前でも順調に伸びてきていることからも、底堅い成長性が見て取れます。

Goodポイント⑤:

株価も右肩上がりで上昇している

ヨータイは、株価も順調に伸ばしてきており、キャピタルゲインも十分に狙える銘柄です。

ヨータイの過去5年間の株価チャートはこんな感じです。

ちくわくん

ちくわくんお手本のような綺麗な右肩上がりをしていますね!

2024年の前半(5月あたり)に株価が急騰している箇所がありますが、この上昇を伴ってもなお5%の配当利回りがあります。

個人的には、これほどの伸びでありながら高い配当利回りなのは非常に魅力的かと思います。

ヨータイ(5357)の気になるポイント

逆に、ヨータイの主なバッドなポイントは以下の通りです。

- 2018年に営業CFでマイナスを出している

- 現金等が安定増加傾向ではない

- 2026年以降の配当政策が不明

- 2014年に減配している

- PER/PBRが過去と比較すると高め

それぞれ解説していきます。

気になるポイント①:

2018年に営業CFでマイナスを出している

ヨータイの気になるポイント1つ目は、2018年に営業CFで17.59億円のマイナスを出している点です。

その理由と見てみると、棚卸資産の増加(38.7億円)と売上債権の増加(15.23億円)、法人税等の支払い(8億円)となっています。

これをみると、売上債権の増加が非常に大きく、営業利益が減っていることではなさそうなので、そこまで問題ではないかもしれません。実際、2018年の売上や営業利益は前年よりもかなり改善しています。(それぞれ222億円から242億円、19.1億円から35.6億円)

気になるポイント②:

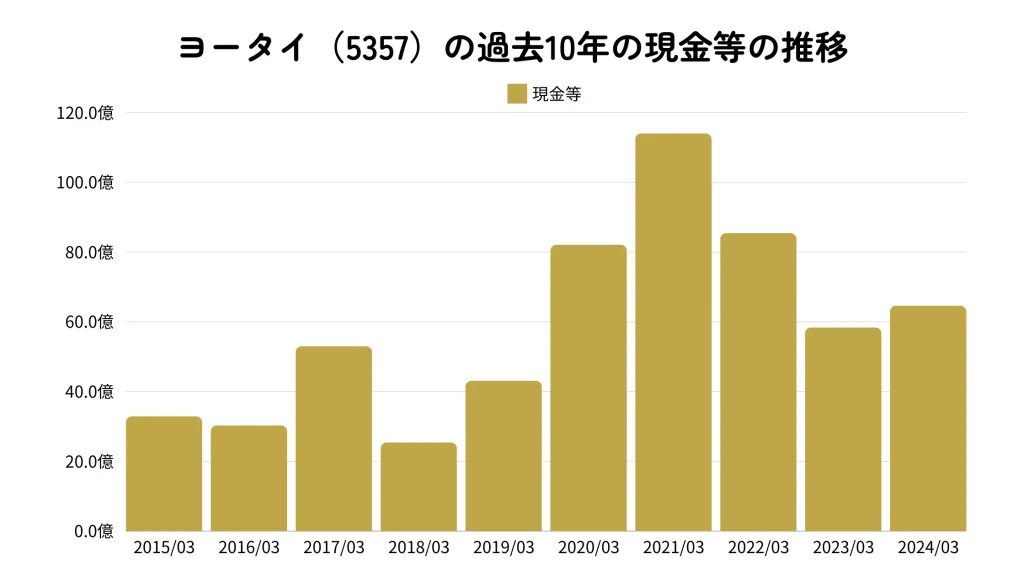

現金等が安定増加傾向ではない

高配当株投資銘柄を選ぶ際は、キャッシュリッチであり、安定的に増えていることが大きなポイントの1つとなります。

その点ヨータイは現金等が安定して増加しているわけではなく、かなりばらつきがあります。

過去10年間の推移はこんな感じです。

ちくわくん

ちくわくん見ての通り、増えたり減ったりを繰り返しております。

ちなみに、こびと株.comさんの銘柄条件の1つである「流動比率200%」は、ゆうに超えておりますので、その点からは安全性がある程度ありそうです。

2024年3月期の流動比率は377.5%(流動資産31,259,209千円、流動負債8,282,240千円)となっています。

気になるポイント③:

2026年以降の配当政策が不明

先述したグッドなポイントでは、配当下限が85円になっていることをお伝えしました。

ただし、これは「第二次中期経営計画(2024-2026年度)」の目標であり、それ以降はどうなるかわかりません。

なので、2026年以降に配当利回りがどうなるのかについては、その時になってみないとなんとも言えないです。増えるかもしれません、減るかもしれません。

ちなみに、2023年以前はほとんど横ばい(9〜10円)で、2018年から少しずつ増配してきていたという感じです。

気になるポイント④:

2014年に減配している

ヨータイは過去に減配実績があることも少し気になります。

2014年には、それまで10円だった配当金を9円に減らしています。

2014年は営業利益が前年から38%ほど下落しているので、それも減配要因の1つかと思います。

ちくわくん

ちくわくんEPSは前年より増えているんですけどね…

なので、先ほどの2026年以降の配当政策の点も踏まえ、株主還元の姿勢は注視しておいた方が良いかもしれません。

気になるポイント⑤:

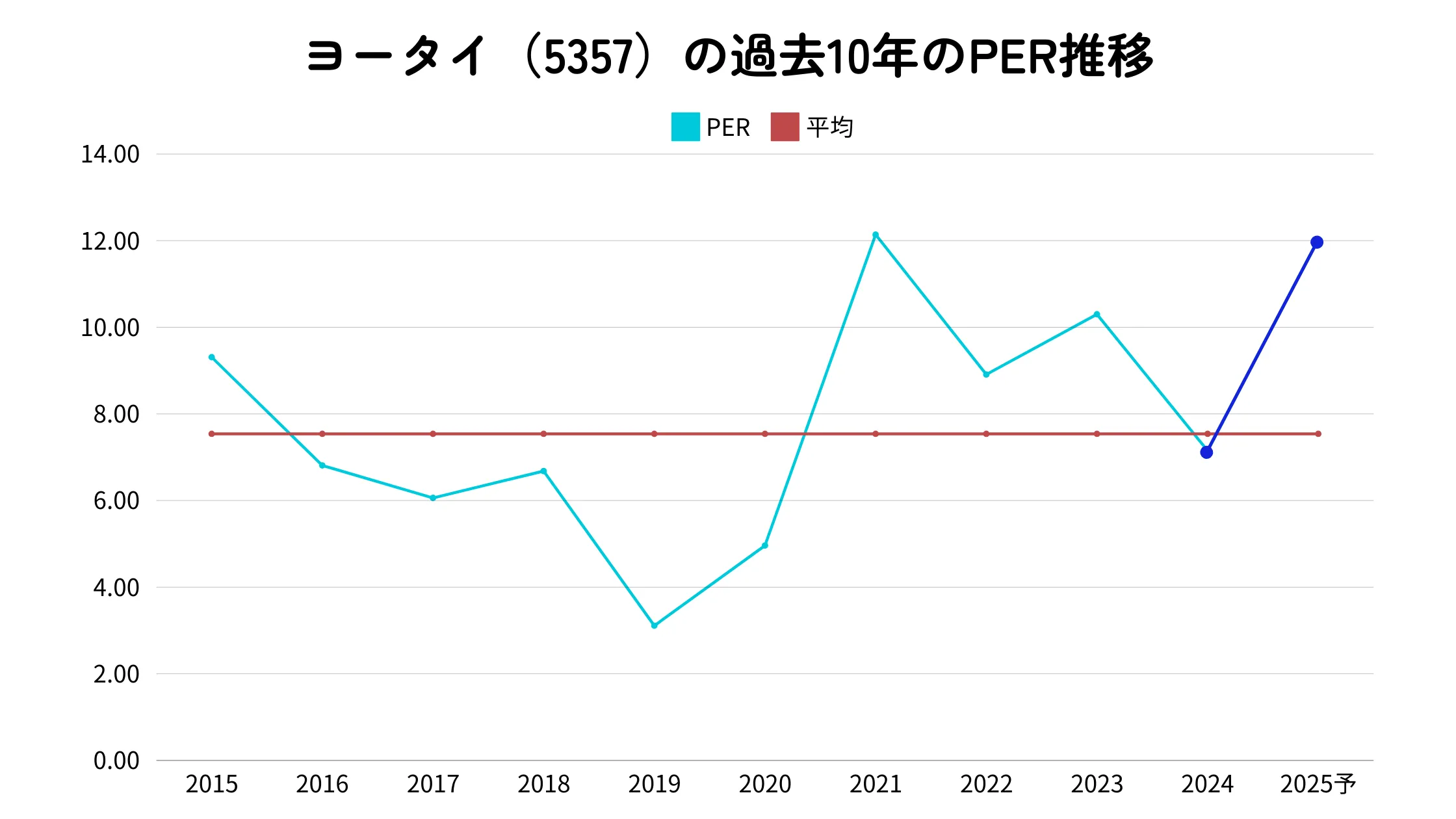

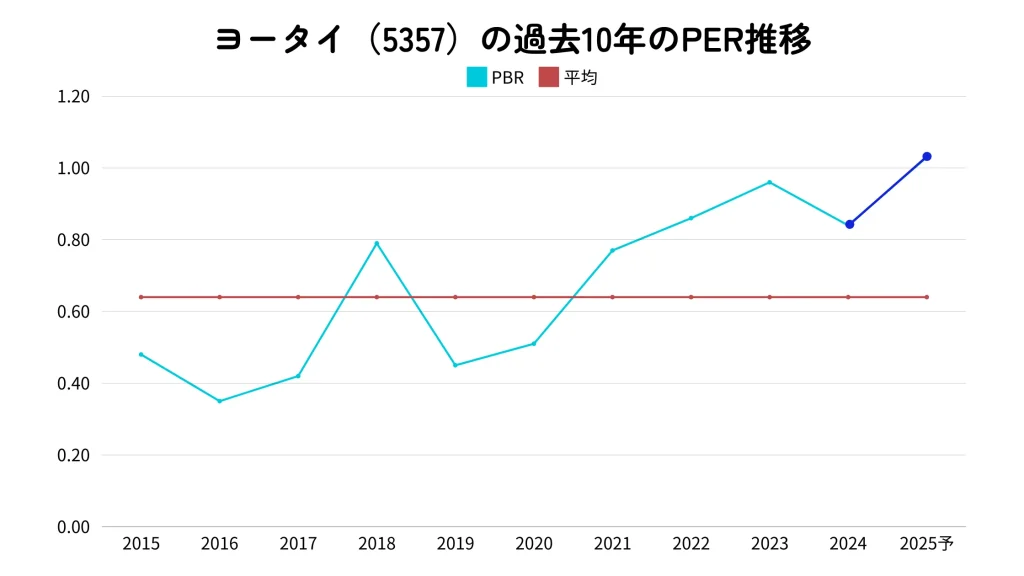

PER/PBRが過去と比較すると高め

ヨータイのPERやPBRが過去平均と比べて高いことも、気になるポイントです。

高配当株投資は割安の時に仕込むのが非常に重要となりますが、割安度合いを図るこれらの指標が高いのは、今買って良いのか?という疑念を抱かせます。

現状の予想PERは12.03倍となっており、過去10年の平均である7.54倍よりもかなり高くなっています。(2024年9月21日現在)

また、PBRに関しては1.03倍予想となっており、過去10年平均0.64倍から60%も上がっています。(2024年9月21日現在)

これらの指標から見ると割安感は現状はないかと思います。

だた、配当利回りは5%を超えているので、そこから見るとそこまで悪い株価でもないのかなという印象でもあります。

ヨータイ(5357)は買いなのか?

個人的には、かなり魅力的に映っており、欲しい銘柄の1つです。

現状の配当利回りが5%となっており、万が一業績が予想より下ぶれた場合でも2026年までは配当利回りは4.75%(1株1,788円計算)ほどになります。

なので、気になる点はいくつかありましたが、そこまで大きな心配事でもなさそうですし、財務健全性や収益性、成長性の観点から見ても、非常に優秀ではないかと考えています。

買い時がいつなのかを考える

個人的には、少しずつ買っていこうかなという状況です。

PERやPBRは過去と比べると高めですが、配当利回り5%は非常に魅力的です。

株価も5年で順調に上昇してきていることも考えると、今後も上がっていきそうな気がしています。

どこかで8月の暴落のようなことが起きれば買い増しをするような感じで、少しずつ買い出しながら気長にベストな買い場を待とうと思います。

ちなみに、オシレーター系の指標を見ると、7日間RSIで70.73と若干買われすぎ感があり、14日間RSIだと59.91と気持ち買いが優勢かな?という感じです。

ちくわくん

ちくわくんテクニカル的には、もう少し様子を見ても良いかもしれませんね。

まとめ:ヨータイ(5357)の銘柄分析

今回は、耐火物メーカーのヨータイの銘柄分析をしました。

皆さんにはどう映りましたでしょうか?何かあれば、コメントでぜひ教えてください!^^

個人的には、気になる点はいくつかあったものの、そこまで致命傷なポイントはなかったかなと思います。

高い利益率や右肩上がりの株価、堅牢な財務から見ればかなり魅力的に映りました。

もっと他にも、業界での立ち位置や業界全体の見通し、海外との売上比など分析するポイントはあるかと思いますが、直近の決算や過去の業績から見るに、非常に良いのではと思っています。

良いタイミングで仕込みたい銘柄の1つですね。

コメント