今回は、証券コード6785の鈴木について、銘柄分析をしていきます。

少しでも参考になれば嬉しいです。

特定の銘柄への投資を推奨するものではありません。投資判断は自己責任でお願いします。あくまで、一人間の分析としてお役立ていただければと思います。

鈴木(6785)の会社概要

まずは、鈴木の基本情報を見ていきましょう。

| 社名 | 株式会社鈴木(SUZUKI CO.,LTD.) |

|---|---|

| 業種 | 電気機器 |

| 設立/上場年月 | 1974年7月/2001年2月 |

| 決算日 | 6月30日 |

| 時価総額 | 242億円 |

| 配当利回り | 4.73%(10/10終値) |

| PER/PBR | 10.3倍(予)/0.96倍 |

| 会社HP | https://www.suzukinet.co.jp/ |

株式会社鈴木は、長野県須坂市に本社を構える精密部品メーカーです。

ちくわくん

ちくわくん名前は似ていますが、軽自動車のスズキ株式会社(7269)とは異なります。

では、鈴木の事業内容等について見ていきましょう。

鈴木(6785)の事業内容

鈴木の事業は、金型、部品、機械器具、賃貸の4つのセグメントに分かれています。

金型製造に強みがあり、スマホ関連部品や自動車電装部品などの金型の製造販売を行っているようです。

また、その金型を用いて電子機器内部の接合などに使われるコネクタ、自動車に搭載される電気系統部品などの製造も行っています。

機械器具では、車載関連や半導体関連の装置、医療器具などを製造販売しており、賃貸では賃貸事業と売電事業をしています。

これらセグメントごとの売上と利益の構成比は以下のとおりです。

ご覧のように売上高の68%が部品部門で利益も全体の70%ほどを占めており、部品製造が収益の中核を担っていることがわかります。

ちくわくん

ちくわくんちなみに、総売上高の28.7%は住友電装株式会社に対する売上高が占めており、少し依存度が高くなっています。

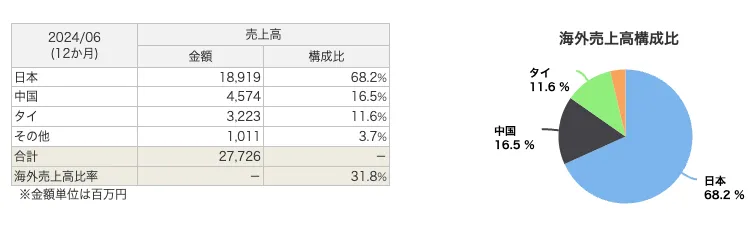

鈴木(6785)の海外売上比率

鈴木の海外売上高の比率は以下のように、70%弱が日本となっています。

ついで、中国とタイが10%を超える大きい比率を占めており、これらの国の情勢などが収益に影響がありそうです。

ちくわくん

ちくわくん特に中国が15%超の比率を占めているのは、台湾有事などのリスクも含め注意しておきたいポイントかと思います。

鈴木(6785)の売上高・利益推移

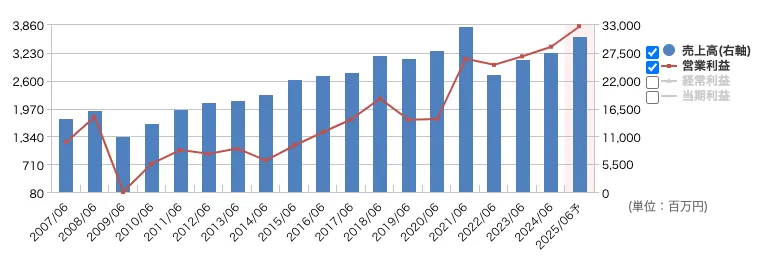

鈴木の過去18年間の売上高と営業利益の推移は以下のとおりです。

リーマンショック時や2022年に大きく下げていますが、全体的に見てしっかりと右肩上がりで伸ばしてきています。

ちくわくん

ちくわくん大きく下げた後に連続で下げることなく、上げてきている安定性は非常に良いですね。

2025年度6月期の売上と利益ともに前年度より増加する予想となっているのも良いですね。

売上高は2021年の水準までまだ戻っていませんが、利益面はすでに最高益を更新済みなのも良いポイントかと思います。

鈴木の営業利益率

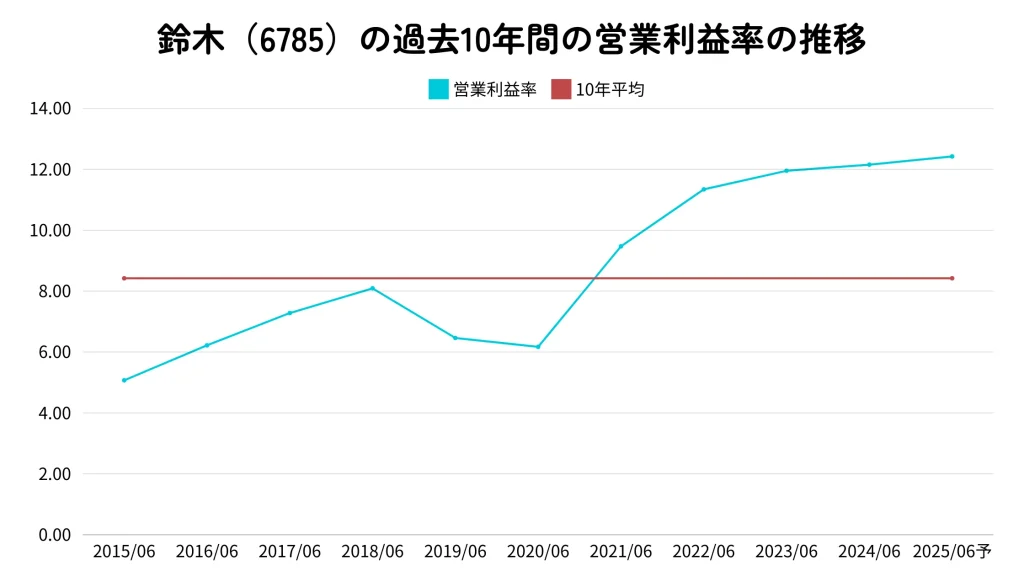

鈴木の過去10年間の営業利益率の推移は以下の通りで、平均値は8.42%、最低値は5.07%となっています。

過去10年の平均値は決して高いわけではないですが、2020年以降しっかり改善されてきています。

また、ここ3年間は10%を超える高い営業利益率を誇っています。

ちくわくん

ちくわくんこの改善はかなり好感が持てそうです。

鈴木(6785)の財務状況

続いては、鈴木の財務状況について見てみましょう。

鈴木(6785)の総資産と自己資本比率

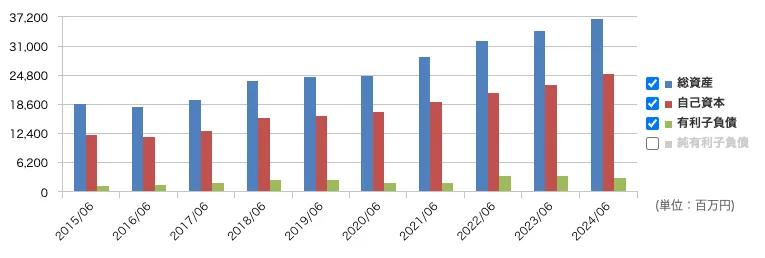

まず、総資産と自己資本比率、有利子負債の比率です。

以下のグラフのように順調に総資産と自己資本を増やしてきています。

有利子負債が特段増えているわけではないため、負債が増えることで総資産が増えているわけでもなさそうです。

自己資本比率もかなり安定しており、10年平均では66.4%、ばらつきも1.26%とほとんど変化していません。

ちくわくん

ちくわくんそれだけ安定した自己資本比率があるのは安心材料の1つですね!

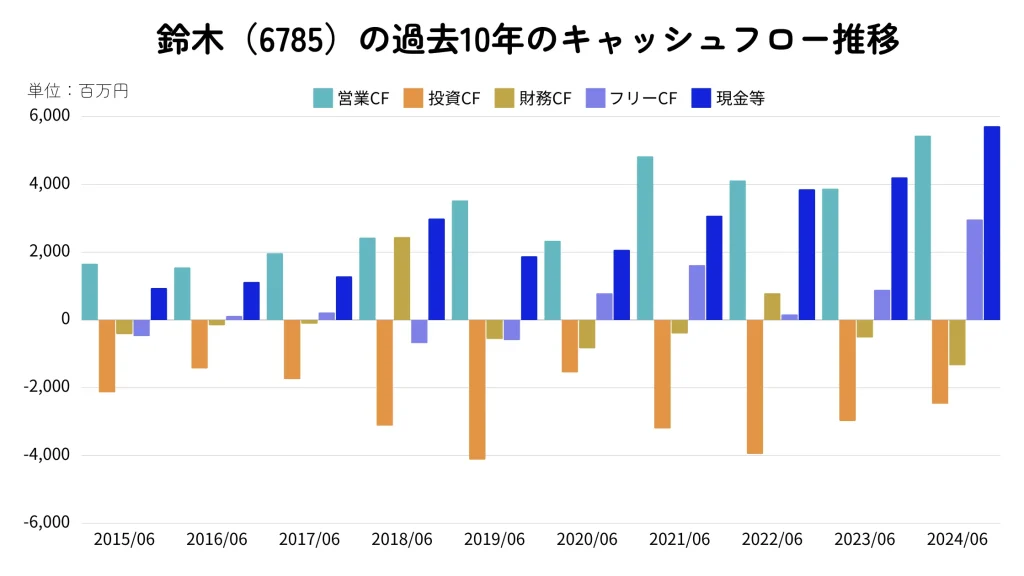

鈴木(6785)のキャッシュフロー

鈴木の過去10年間のキャッシュフロー推移は以下の通りです。

注目すべきポイントはいくつかありますが、一番は営業CF(緑)が一度もマイナスになっていない点です。

このグラフには載せていませんが、2007年以降ずっと営業CFは黒字となっています。

現金等(青)については2018年から2019年にかけて大きく下げたものの、そこから順調に増やしてきており直近の2024年3月期では57.2億円になっています。

ちくわくん

ちくわくん2019年は18.9億円なので、5年で約3倍になってます。

また、フリーキャッシュフローについても過去10年間でマイナスが3回と、基本的には投資は営業CFの範囲内でされていることがわかります。

この点からも堅実なキャッシュ管理が見て取れて、非常に好印象です。

鈴木(6785)のその他の重要な財務指標

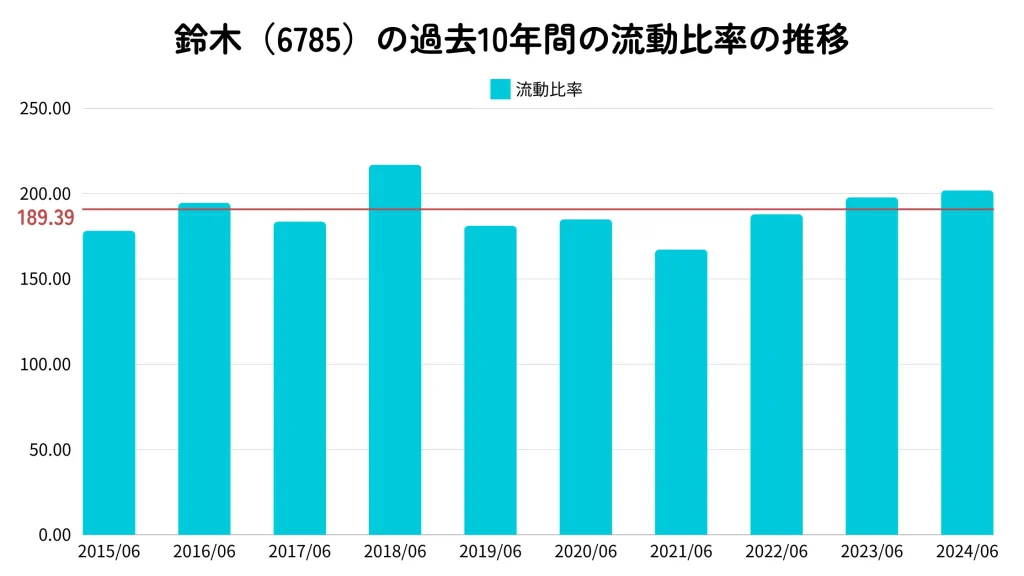

鈴木のその他重要な財務指標として、流動比率と配当継続力について見てみます。

鈴木の過去10年間の流動比率は以下の通りです。

過去10年平均は189%ほどと200%に届きませんが、大体は100%台後半をうろうろしていて安定しています。

直近の2024年は201%となっており、超優良な水準です。

完璧ではないものの、短期的な財務健全性は十分あると考えて良いのではないでしょうか。

また、あわせて配当継続力を見てみますと、以下のようになっています。

- 29.2年(調整後利益剰余金ベース)

- 3.7年(修正ネットキャッシュベース)

調整後利益剰余金ベースでは長期間の継続力がありますが、修正ネットキャッシュベースだと4年未満と物足りなさがあります。

どれくらいあれば良いかの基準はまだ自分の中では決まっていませんが、もう少しキャッシュリッチになってくれればなと思います。

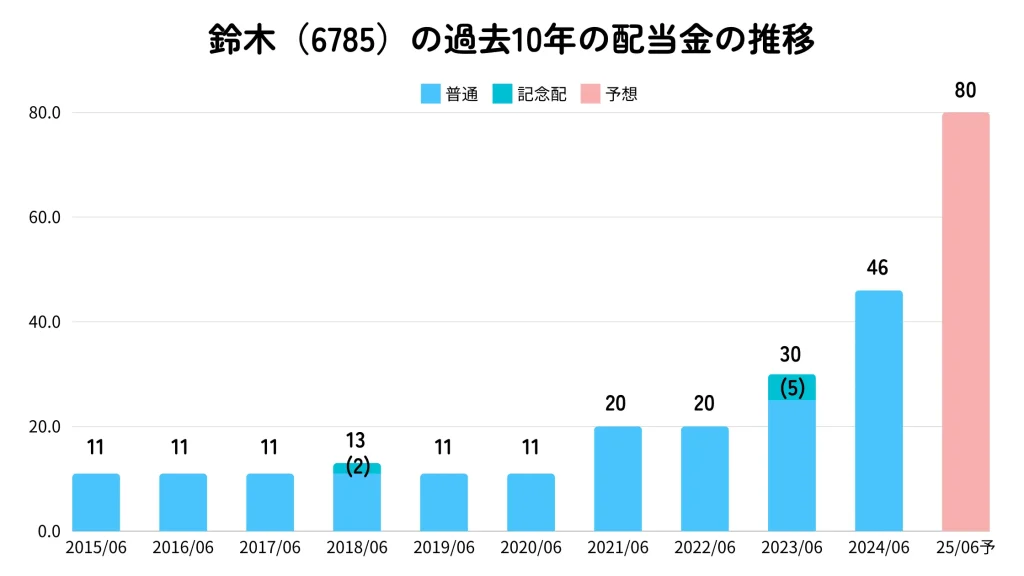

鈴木(6785)の配当還元

最後は、鈴木の配当姿勢についてみていきます。

まず、過去10年間の配当金の推移は以下の通りです。

2018年に創立85周年を記念した記念配当が2円加わっているため、2019年に減配しているように見えますが、普通配当のみで見ると、2015年から減配はしていません。

長らく配当金は据え置かれていましたが、直近3年ほどで急激に配当金額を伸ばしてきており、2025年度は80円の予想となっています。10月10日の終値ベースだと配当利回りは4.73%とかなり高い水準です。

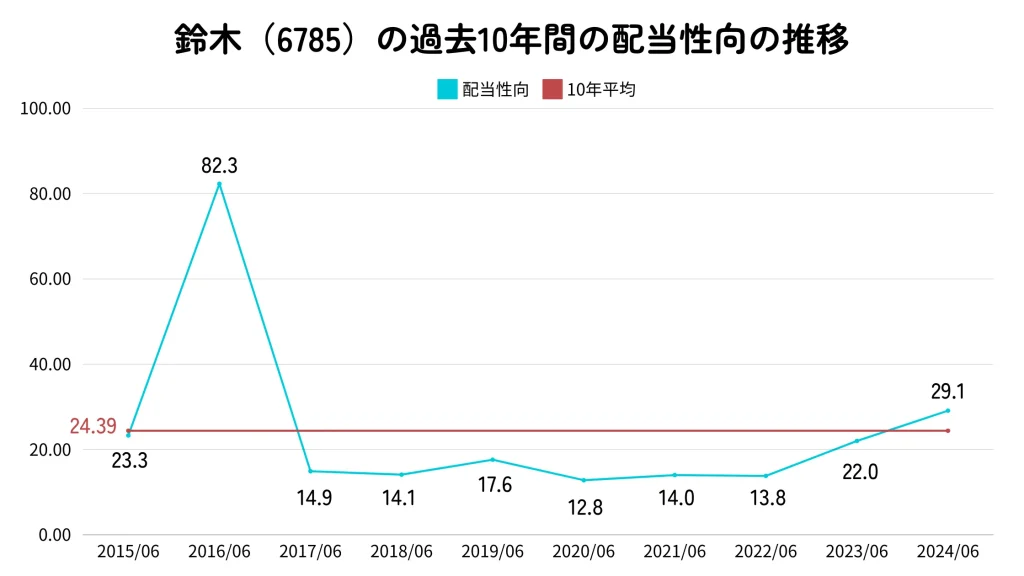

ちなみに、配当性向については以下のように10年平均で24%ほどと、まだまだ余力があると言える水準となっています。

配当方針

鈴木の配当方針としては、これまでは特に配当性向などの目安を決めていませんでしたが、2024年度の期末決算では以下のように述べられています。

2025年6月期より株主の皆様に対し一層の利益還元を図るべく、株主還元指標である株主資本配当率4.0%または配当性向50%を目安として、原則年2回(中間・期末)の配当を実施いたします。

これまでの実績では配当性向10~30%ほどだったこともあり、この配当政策の変更により2025年度は前期比1.7倍と一気に配当金が増えることとなりました。

ちくわくん

ちくわくん株主への還元姿勢が改善されたのは非常に好材料かと思います。

この発表もあってか、決算短信が出た8月8日の終値1,243円から8月9日には1,543円まで急激に株価が上昇しました。

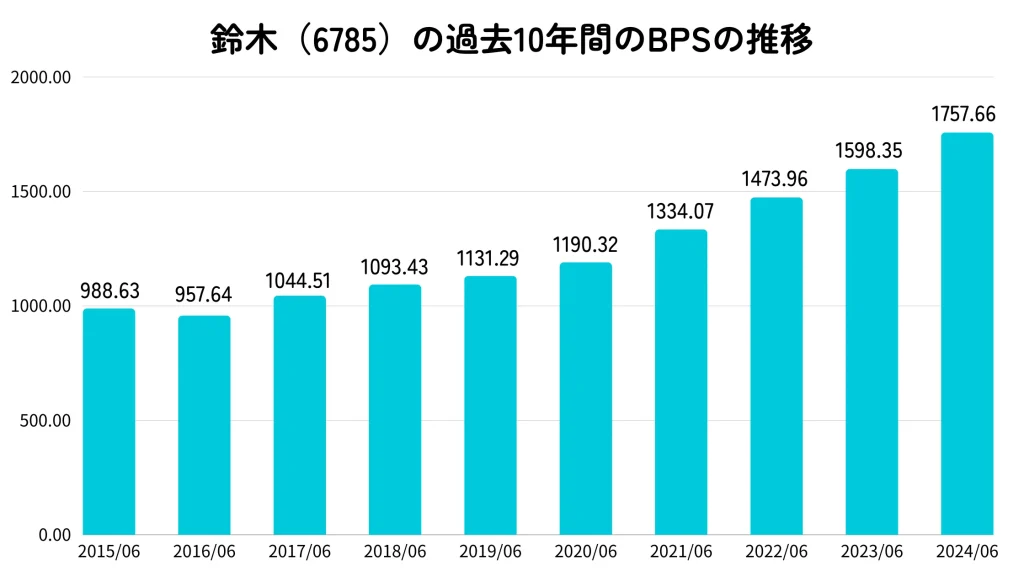

DOEの元となるBPSの推移

2025年度からDOEを導入したということで、その源泉ともなるBPSについても軽くみておきます。

ご覧のように2016年に一度少しだけ下げましたが、それ以降は順調に増加してきています。

ちなみに2024年期末のBPSベースだと、DOE4%で1株配当金は70円ほどとなりますが、現状の予想配当金はDOE4.5%相当の80円で据えられています。

ちくわくん

ちくわくんしっかりBPSも伸びてきているので、DOEが採用されたのは、今後の配当金も安定し、かつ増えていきそうでGoodです。

鈴木(6785)は買いなのか?

結論、鈴木は高配当株の銘柄として非常に魅力的だと個人的に思います。

鈴木の好きなポイントと気になる点を以下にまとめてみました。

- 売上高や利益が順調に伸びてきている

- 営業利益率も直近は10%越えと高い

- 総資産も順調に増加している

- 自己資本比率が平均66%超と優良

- 営業CFは常に黒字、フリーCFもほぼ黒字

- 過去10年間で普通配当の減配なし

- 配当金は安定しており増加傾向

- 今後の配当目安にDOE4%を掲げている

- 不況時にガクッと売上高や利益が低下する

(景気に敏感な電子部品が主力なため) - 住友電装に総売上高の30%弱を依存

- 中国の売上比率が15%超と高く、今後もし台湾有事が起きれば影響が大きい可能性

- 流動比率が180%と若干の物足りなさ

- ネット配当継続力が4年未満と短め

改めて全体的に見て、かなり優良な銘柄かと思います。

ただ、不景気の影響を受けやすかったり、特定の企業への依存度が高かったりといくつかの懸念点はあります。

この辺りのネガティブ要素をどう捉え、今後どの程度改善されていくのかの予想が投資判断の分かれ目になりそうです。

鈴木(6785)の買い時は?

では、もし鈴木を購入するとした場合の買い時を考えるべく、PERとPBR、株価チャートなどについてみていきたいと思います。

PERとPBRから見る買い時

まず、過去10年のPERとPBRの推移は以下の通りです。

ちくわくん

ちくわくんそれぞれタップしてもらえれば、拡大表示されます!

ポイントとしては、PERとPBRともに過去2年レンジでは高値圏に位置していること。一方で過去5年間のレンジだとPERはやや割安傾向、PBRは高値圏という感じです。

とはいえ、どちらも一般的に言われるPER15倍、PBR1倍と比較するとまだまだ割安と言える水準です。

ちなみに、鈴木と同じ電気機器業種のPERとPBRの2023年の平均はそれぞれ18.3倍と1.4倍となっており、業界水準と比べても低めとなっています。

株価チャートから見る買い時

直近6ヶ月の日足と10年間の月足株価チャートは以下の通りです。

8月の下げ以降かなり急速に株価が回復し、その後も概ね右肩上がりで推移しています。

ちくわくん

ちくわくん月足で見ても、2022年以降綺麗な右肩上がりで急激に株価を伸ばしてきています。

過熱感を測る日足のRSIでは、直近の10月10日で59.77とやや過熱気味なことが伺えますね。

順張りとしてまだいけると踏むのか、それとも若干の過熱感があるので買い控えるのかは各々の判断になりそうですね。

上記のPER・PBRの推移や今後の業績予想と合わせてご判断ください。

ちくわくん

ちくわくん個人的には、まだ割安だと思うので仕込みました。

まとめ:鈴木(6785)の銘柄分析

- 電子部品製造が主力のメーカー

- 売上や利益は順調に伸びてきている

- 営業CFも黒字続きでしっかりとキャッシュがある

- 自己資本比率も60%台後半と財務面もしっかりしている

- 10年連続で普通配当の減配なしで、増配傾向がある

- 景気に敏感に反応し、不景気時に売上高が大きく下がる

- 特定の企業への依存や中国の売上比率などは懸念

- PERやPBRは割安気味だが、やや過熱感もあり

今回は、電子部品やその金型を製造する株式会社鈴木の銘柄分析をしてみました。

売上や利益が順調に伸びてきており、財務面もしっかりしており、一定の安心感が持てる銘柄かと思います。

皆さんにはどのように映りましたでしょうか?ぜひコメントなどで教えていただけると嬉しいです。

ちくわくん

ちくわくんもし見落としている好材料や懸念材料があれば、それも教えていただけると助かります!

この記事が少しでも、誰かのお役に立てば幸いです。

コメント