今回は、セントケア・ホールディングについて、銘柄分析をしていきます。

セントケア・ホールディングは当サイトのスクリーニングでも100点満点中68点とかなり優秀だったので、気になっていました。

直近の株価低下で配当利回りがおいしくなってきているので、今回ポートフォリオの一角として相応しいのか判断するために詳しく見ていきたいと思います。

少しでも参考になれば嬉しいです。

特定の銘柄への投資を推奨するものではありません。投資判断は自己責任でお願いします。あくまで、一人間の分析としてお役立ていただければと思います。

セントケア・ホールディング(2374)の会社概要

まずは、セントケア・ホールディングの基本情報を見ていきましょう。

| 社名 | セントケア・ホールディング株式会社 |

|---|---|

| 業種 | サービス業 |

| 設立/上場年月 | 1983年3月/2003年10月 |

| 決算日 | 3月 |

| 時価総額 | 180億円 |

| 配当利回り | 3.75%(11/20終値) |

| PER/PBR | 8.3倍(予想)/1.10倍 |

| 会社HP | https://www.saint-care.com/ |

セントケア・ホールディング株式会社は介護サービスを中心として全国規模で展開している企業です。

時価総額は180億円と小型株に分類される水準かと思います。

では、セントケア・ホールディングの事業内容等について見ていきましょう。

セントケア・ホールディングの事業内容

セントケア・ホールディングの事業は介護サービスとその他に分けられています。

介護サービスでは主に在宅介護と施設系介護の2つあり、在宅介護では、訪問介護、訪問入浴介護、訪問看護などを、施設系介護では、デイサービスやグループホーム、ショートステイなどのサービスを全国868の拠点で展開しています。

その他の領域では、障がいのある方の就労以降支援事業や印刷物制作等のアウトソーシング事業、介護ロボットの企画販売などを行なっています。

これらの事業別の売上高と利益の比率は以下のとおりです。

ご覧のように、売り上げや利益の大半が介護サービス事業となっています。

利益率で見ると、その他セグメントが10%を超える高い水準ですが、介護サービスでは4%弱と低めです。

セントケア・ホールディングの海外売上比率

セントケア・ホールディングの海外売上比率の情報は見つかりませんでした。

特に新たな海外展開などの記載も決算書内で見つからず、主に国内の介護サービスを中心にしているようです。

セントケア・ホールディング(2374)の売上高・利益推移

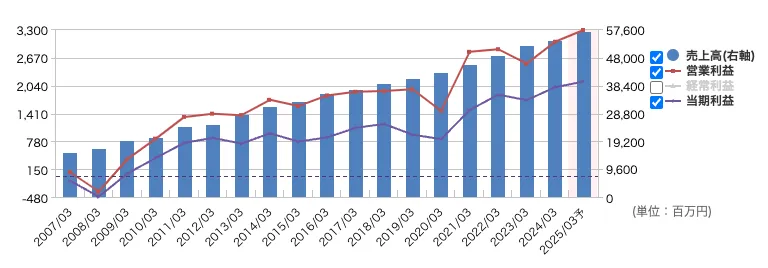

セントケア・ホールディングの2007年以降の売上高と営業利益の推移は以下のとおりです。

売上高はかなり綺麗に右肩上がりで成長してきています。

一方の利益についても、コロナ禍やリーマンショック時などでの下落はあるものの、概ね右肩上がりに成長していると言えそうです。

特に、マイナスになった翌年には必ず利益が下落前の水準を超えているのは、1つかなりグッドなポイントかと思います。

ちくわくん

ちくわくん傷口にキズパワーパッドを使った時ぐらい、回復が早いですね。

セントケア・ホールディングの営業利益率やEPS

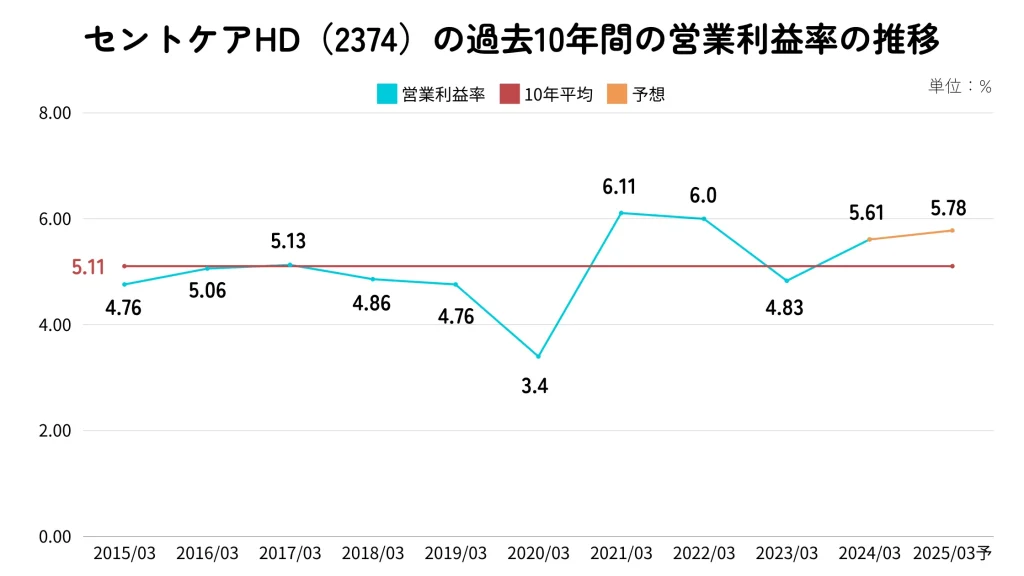

営業利益率は過去10年平均で5.11%と物足りなさを感じる水準です。

実際、ザイマニに掲載されている2023年のサービス業の営業利益率平均・中央値6.7%に比べても劣る水準となっています。

ただ、一方でライバル社であるウチヤマH(6059)の2.0%やケア21(2373)の-1.0%よりは高い水準です。

ちくわくん

ちくわくんなので、介護サービス業界の中では高い位置にあると言えそうです。

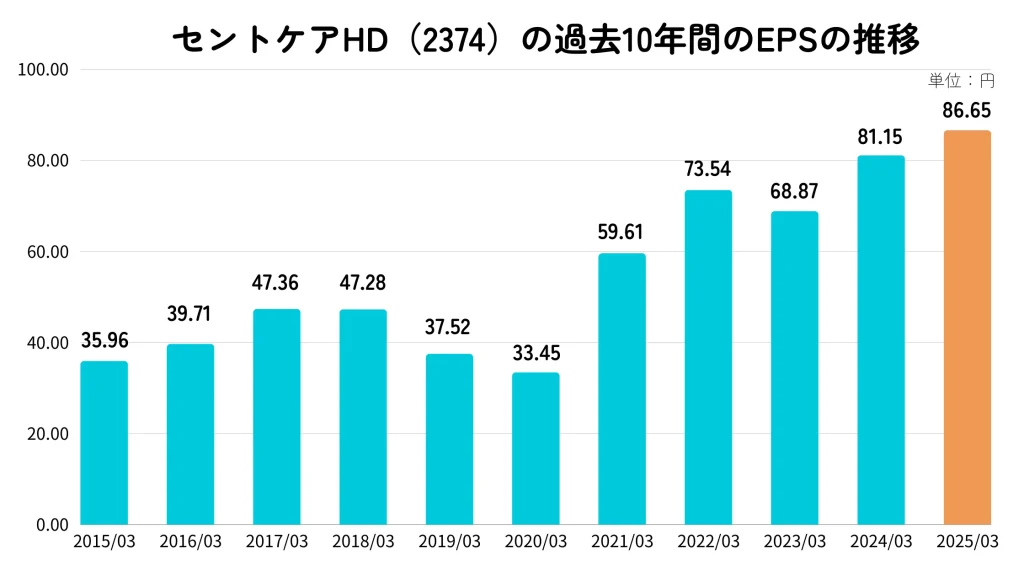

また、EPSについては多少の上下はありますが、全体的にみて右肩上がりで増えてきていると捉えられる範囲かと思います。

特にコロナ禍以降にすぐに回復し、成長してきていると言えるでしょう。

セントケア・ホールディングのROE

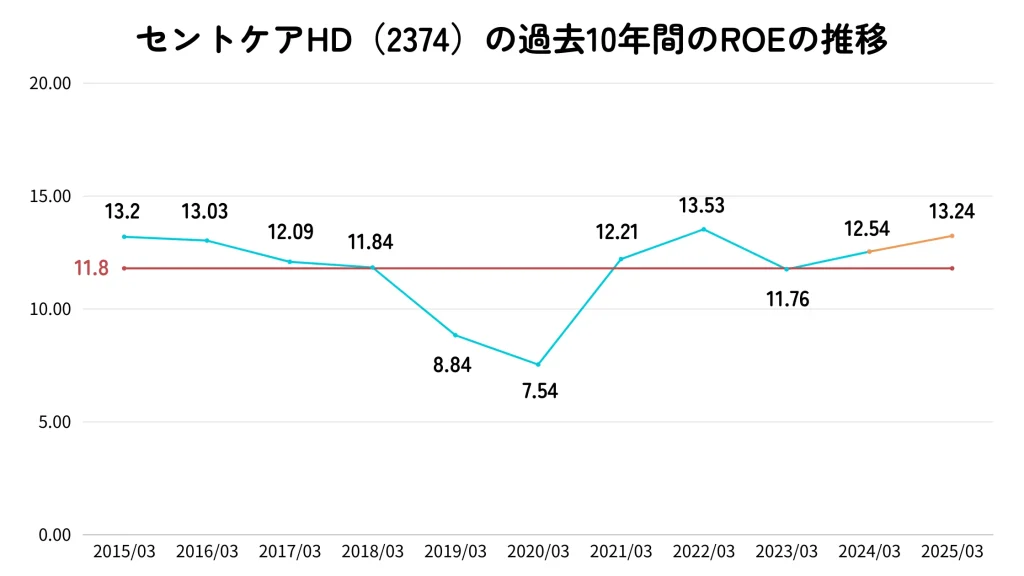

ROEについては、過去10年の平均で11.8%と一般的な水準に比べて高い数値となっています。

また、ライバル社のウチヤマH(6059)の1.7%やケア21(2373)の0.1%と比較しても、かなり高い水準です。

ちくわくん

ちくわくん介護サービス業としては、かなり高い収益性を誇っているようです。

セントケア・ホールディング(2374)の財務状況

セントケア・ホールディングの財務状況はかなり健全であると言えそうです。

総資産の順調な増加や高い自己資本比率、キャッシュフローの面で見ても安定してキャッシュを稼いで蓄えており、かなり鉄壁な財務状況です。

それぞれ具体的に見ていきましょう。

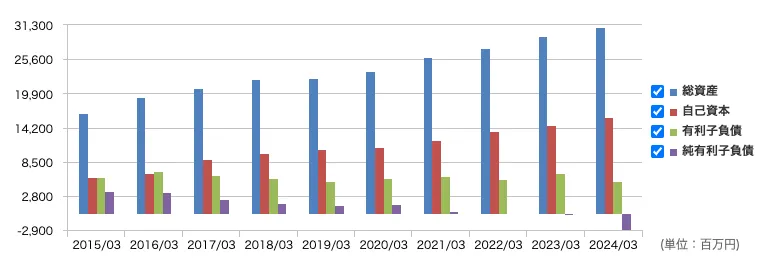

セントケア・ホールディングの総資産と自己資本比率

セントケア・ホールディングスの総資産は過去10年間でも順調に増えてきており、それに付随して自己資本もしっかりと増えているようです。

自己資本比率は過去10年平均で44.79%となっていますが、直近の3年ほどで50%弱に増加しており、2024年度3月期では51.6%と50%を超える水準となっています。

また、純有利子負債もマイナスとなっており、実質無借金であることがわかります。

ちくわくん

ちくわくんこれらの面から見ると財務は鉄壁と言えそうですね。

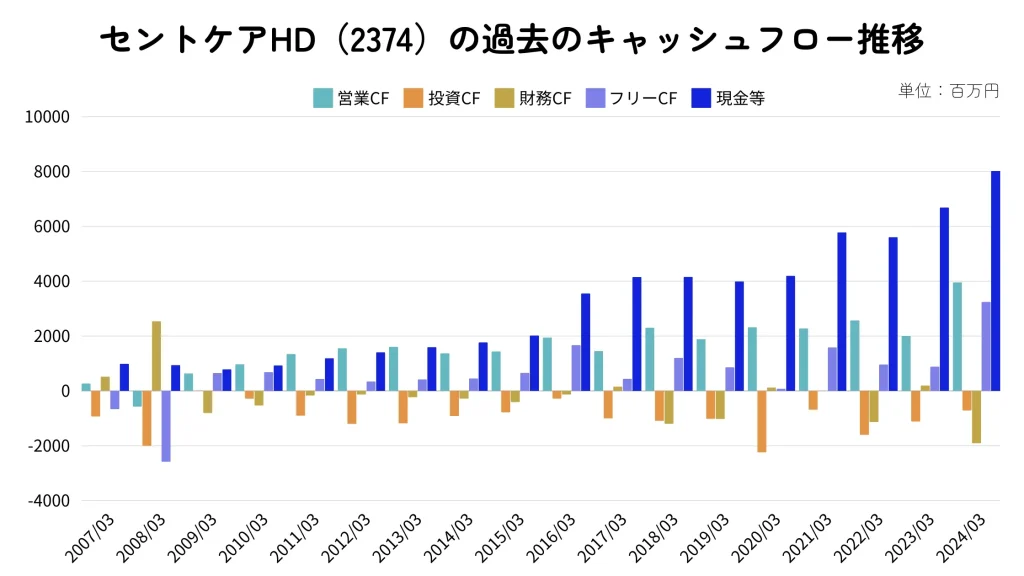

セントケア・ホールディングのキャッシュフロー

続いて、キャッシュフローについてみてみます。

キャッシュフローについてもかなり良い状況であることが伺えます。

現金等については、2016年以降かなり増やしてきており直近では80億円ほどまで積み増しています。

営業CFも2008年に1度マイナスを出していますが、それ以外はずっと黒字です。また、フリーCFも2008年以降ずっとプラス水準となっています。

ちくわくん

ちくわくんキャッシュの出入りについても全く問題なさそうですね。

セントケア・ホールディングのその他の重要な財務指標

では、他の重要な財務指標として流動比率と配当金継続力についてみていきます。

セントケア・ホールディングの直近の決算(2025年度中間)では、流動比率は225.81%となっています。

一般的に安全性がかなり高いとされる200%を優に超えており、超優秀な水準と言えるでしょう。

ちくわくん

ちくわくんちなみに、2024年度期末決算時点では208.06%となっていました。

配当継続力については、以下のようになっています。

- 20.61年(調整後利益剰余金ベース)

- 8.75年(ネットキャッシュベース)

※2024年度3月期期末決算に基づいて算出

調整後利益剰余金ベースでの配当継続力は20年超とかなり高く、ネットキャッシュベースでも9年弱と問題ない水準に思えます。

欲を言えば10年以上あれば良いですが、これまで私がみてきた中では5年前後の企業が多い印象です。

ちくわくん

ちくわくんなので、8年を超えているセントケア・ホールディングスはキャッシュ・プチリッチと考えても問題ない気がします。

セントケア・ホールディング(2374)の配当還元

セントケア・ホールディングは、配当の面でもかなり優秀です。

これまでの増配実績や今後の配当金を増やしていく政策方針などかなり好感が持てる内容となっています。

それぞれ詳しく見ていきます。

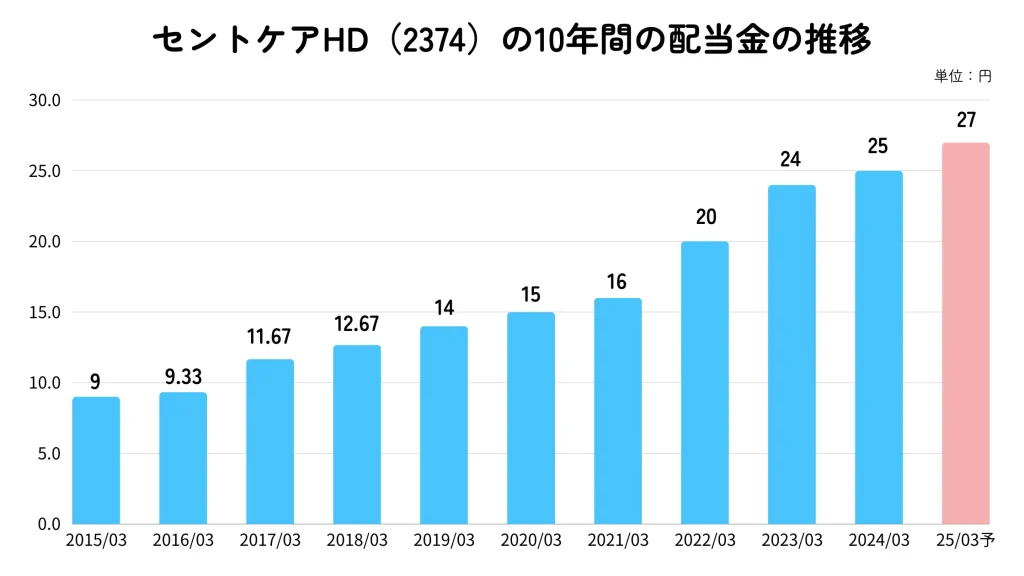

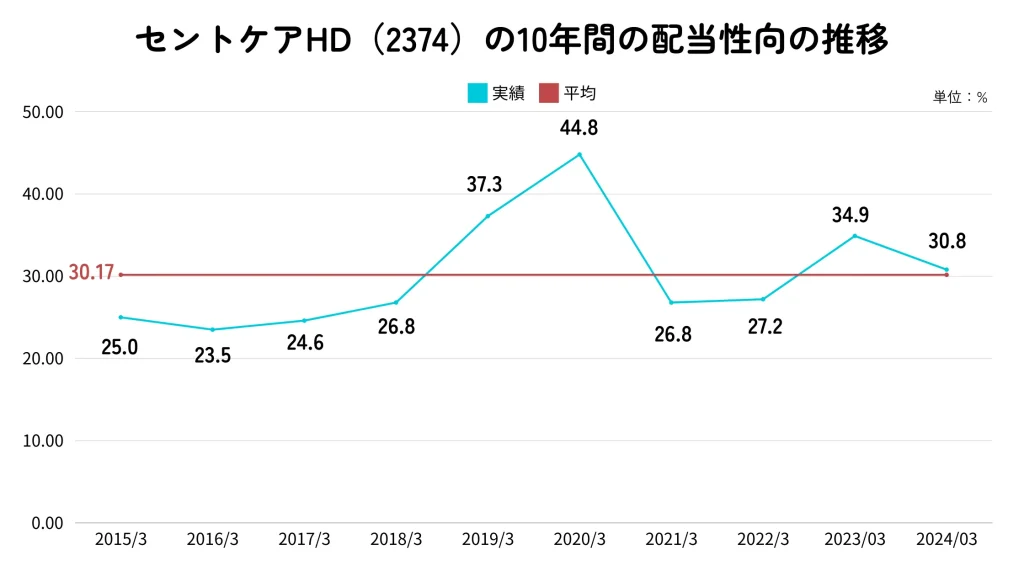

セントケア・ホールディングの配当金と配当性向の推移

配当金は過去10年間で毎年増配されており、平均増配率は12.02%以上に良いです。

配当naviによると、セントケア・ホールディングスは14期連続増配とのことで、配当実績は申し分なさそうです。

配当性向についても、10年平均で30.17%で、多少の上下はあるものの全く無理をして配当を出している水準ではありません。

ちくわくん

ちくわくんコロナ禍でも45%弱と全く問題ない水準です。

次でも述べますが、配当性向は40%台へと段階的に引き上げていく予定みたいなので、それに伴い配当金も増額されていくことが期待できそうです。

セントケア・ホールディングの配当政策

セントケア・ホールディングの配当政策は以下の通りです。

当社は、株主に対する利益還元を経営の重要課題の一つとして認識し、配当政策はグループ経営の成果であります連結業績をベースに経営体質の強化に必要な内部留保を確保しつつ、連結配当性向の目標は、これまでの30%から 40%台へと段階的な引き上げを意識した継続的な増配を方針としております。

当社の剰余金の配当は、期末配当として年1回を基本的な方針としております。

当期の期末配当金につきましては、上記方針に基づき当期の業績を考慮し、1株当たり25円の配当を実施することといたしました。

内部留保資金につきましては、将来の事業基盤の拡充等に有効活用することにより、利益成長の実現に努めていきたいと考えております。

(以下、省略)

先ほども述べた通り、配当性向を段階的に40%台に引き上げていく予定で、「継続的な増配」も方針に掲げられています。

過去の実績から見ても、累進配当であると言えるため、今後もしっかりと増配が期待できるかと思います。

セントケア・ホールディング(2374)は買いなのか?

セントケア・ホールディングは、売上・利益の成長や収益性、財務のどの面から見ても良好でかなり魅力的な企業に感じます。

いかに、ここまで見てきたセントケア・ホールディングスの良い点・悪い点をまとめてみました。

- 売上・利益は概ね右肩上がり

- マイナスからの回復が早い

- ROEが10%超と高い

- 自己資本比率50%超で実質無借金

- 営業CFも黒字続きで現金等も増加

- 流動比率と配当継続力も高め

- 14期連続増配で安定した配当金

- 配当金成長率が10%超で今後も増配に期待

- 営業利益率は5%前後と低め

- 景気動向に売上高や利益が左右される

(リーマンショックやコロナ禍での減益など)

こんな感じで、良い点が非常に多く、気になる点も個人的にはそこまでありませんでした。

サービス業ということもあってか、業績が景気に敏感に反応する点が1つ気になる点かと思います。

ただ、減益した場合でも翌年には減益前の水準を超えるところまですぐに回復しており、長期で見れば全く問題ない気もします。また、配当金の面でも減配をしておらず、その点も安心できます。

これまでの実績ではかなり優秀ですが、これがどこまで続くのかが投資をする上での重要な見極めポイントになるかと思います。

セントケア・ホールディングの買い時は?

セントケア・ホールディングの株を購入するとした場合に、どれくらいが買い時になるのかを探っていきたいと思います。

PERとPBRから見る買い時

PERとPBRから見て、現状の株価水準はかなり割安と言えそうです。

PERについては、過去2年間と5年間のどちらでみても最低水準となっており、一般的な割安水準である15倍も大きく下回っています。

一方PBRについては、過去2年間ではほぼ最低水準で、5年間でもかなり割安な水準です。一般的な1倍は上回っているものの、これまでの推移から見ても割安と考えて問題ないでしょう。

株価チャートから見る買い時

株価チャートは、日足で見るとかなり下げてきていますが、月足で見るとほとんど横ばいぐらいの水準です。

テクニカル的なことはそこまでわかりませんが、日足では25日移動平均線が抵抗線として機能しそうな感じにも見受けられます。ただ、RSIでは48.74とほとんど中立ぐらいとなっているので、これから再度株価が上昇していく可能性もありそうです。

月足で見ると、年初からズルズルと下げてきている感じなので、もう少し下がる可能性もありそうですね。移動平均線も全て割り込んでいるため、どこまで下がるのかという感じですが、2022年頭の年頭の安値702円ぐらいがサポートにもなるかもしれません。

月足のRSIは41ほどと若干の売られすぎ感はありますが、そこまでな印象でもあります。

ちなみに、配当利回りでいうと直近3年間でかなりの高い配当利回りとなっているので、かなり割安な水準であることは間違い無いでしょう。

ちくわくん

ちくわくんあとは、どこで買うのかという感じですね。

個人的には、税引後3%の利回りになる3.75%あたりで買えれば良いかなと思っています。

セントケア・ホールディング(2374)の今後の見通し

購入を検討するとしても、今後の業績見通しも見ておいた方が良いので、先日の2025年度の中間決算を見てみます。

結論としては、増収減益となっており、経常利益の進捗は40%ほどとかなり遅れています。

具体的には、以下のようになっています。

利益面では前期比で20%以上も減っています。

要因としては、外注派遣費の増加や訪問看護においての新規開設等による費用の増加が挙げられています。

かなりの進捗の遅れをとっているものの、通期の業績見通しは下方修正されることなく、前期から増収増益での着地を見込んでいます。

予想では、営業利益が前期比8.8%増の33億円、純利益が6.5%増の21.3億円としています。

ちくわくん

ちくわくん下期の巻き返しに期待したいですね。

今後のリスクや課題

介護サービス業を主としているため、超高齢化社会が進む日本では今後も需要が拡大していくと見ていますが、リスクがないわけではありません。

個人的には、介護保険制度の改正や有資格者確保が大きなポイントとして挙げられると考えています。

法改正については、だいたい3年に1度介護報酬の改定が行われているようで、これによって報酬が減額になる可能性もあります。実際、2024年度の介護報酬改定では基本報酬が減額されたようで、そういった法規制によって業績への影響が出ることが考えられます。

また、有資格者確保についても、介護職は重労働で低賃金なイメージが世間にあり、そういった中で看護師や介護福祉士など有資格者の確保は課題となるでしょう。

そのための給与や処遇の改善など労働環境の改善が今後も必要になるかと思いますが、それに伴い費用の増加なども考えられるため、うまく利益を伸ばしていく必要性もありそうです。

まとめ:セントケア・ホールディング(2374)の銘柄分析

- 介護関連サービスが主体の会社

- 売り上げや利益は概ね右肩上がりの成長

- 業績不調からの回復が早く収益性も高い

- 50%超の自己資本比率と豊富なキャッシュで財務健全

- 配当実績も14年連続増配と申し分なし

- 業績が景気動向に左右されやすい

- 法規制による業績への影響は懸念事項

- また、有資格者の人材確保も今後の課題

今回は、セントケア・ホールディングについて分析してみました。

収益性や財務などさまざまな点から見で非常にバランスが良く魅力的な企業だと思います。

配当利回りも直近の株価低下を受けて、高い水準に入ってきているので投資の検討余地は十分にありそうです。

今回の記事が少しでも参考になれば幸いです。

コメント