疑問に思ってる人

疑問に思ってる人バフェットってどうやって銘柄選んでるんだろう?

株式投資をしてい人であれば、一度はこう思ったことがあるでしょう。

伝説の投資家であるウォーレン・バフェットが銘柄選びの際に活用するのが、企業の財務諸表です。

上場企業であれば、誰でも無料で手に入れられるこの情報からバフェットはお宝を探しています。

バフェットのいうお宝は永久に富を運んできてくれる「永続的競争優位性」を持った最高の企業です。

今回は、お宝発掘(銘柄選び)の際にバフェットが見ているポイント7つをご紹介します。

本記事を読んでさらにバフェットが見ている観点を知りたくなった方は、ぜひ書籍『史上最強の投資家 バフェットの財務諸表を読む力 大不況でも投資で勝ち抜く58のルール』も合わせてご覧ください。今回ご紹介する7つ以外にも様々なヒントが語られています。

【バフェット流】優良銘柄を見つける「損益計算書」の読み方

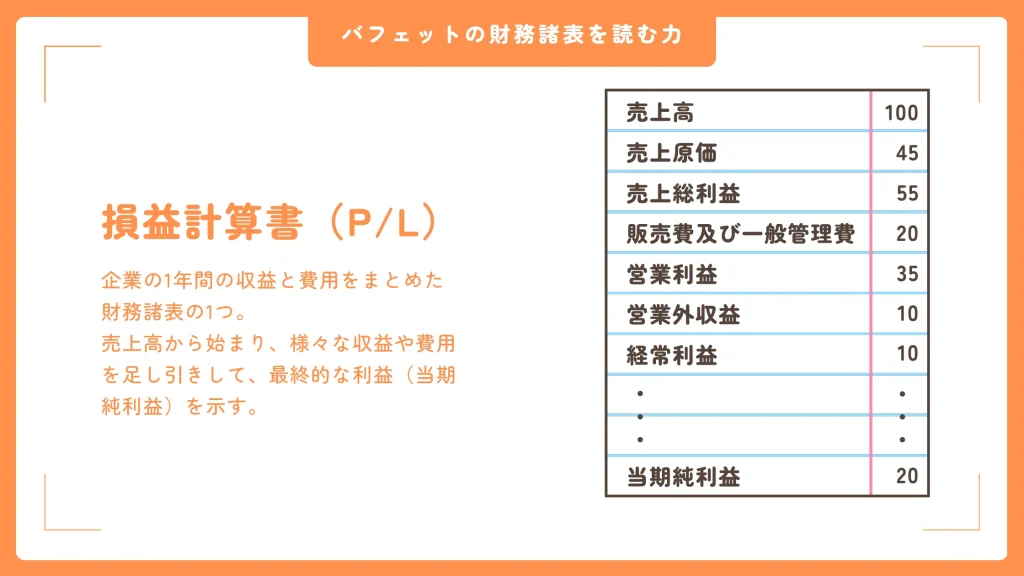

損益計算書(P/L)は、企業の一定期間での収益と費用をまとめた財務諸表の1つです。

バフェットが損益計算書で以下の見ているポイントを3つご紹介します。

- 原価率

- 研究開発費

- 特別利益

それぞれ解説していきます。

損益計算書の読み方①:

原価率

売上原価が低いのは良いこと、高いのは悪いこと

売上原価は、小売業者が商品を仕入れるコストやメーカーが商品を生産する際にかかる原材料や労働力のコストです。

バフェットは、この原価率が低い(=粗利益率が高い)ことが優良企業の条件だと考えています。なぜなら、長期的に優れた収益性を持つ企業は、一貫して高い粗利率を維持できるからです。

原価率による判断の目安は以下のとおりです。

- 原価率60%未満(粗利益率40%以上)→ 永続的競争優位性を持つ可能性が高い

- 原価率80%以上(粗利益率20%未満)→ 激しい競争にさらされており、長期的な優位性維持は難しい

もちろんこれだけでその企業の将来的な優位性や収益性を判断することはできませんが、1つの目安として活用できそうですね。

ちくわくん

ちくわくんまずは原価率や粗利益率をチェックして、その企業の競争力を確認するとよいかもしれません。

損益計算書の読み方②:

研究開発費

多額の研究開発費は、競争優位性が永続的ではないことを示唆

営業経費の中でも研究開発費は、永続的な競争優位性を判断する重要な指標です。

多額の研究開発費を投じている企業は、特許や先進技術に基づいた一時的な優位性に依存している可能性があります。例えば製薬会社は、特許が切れると競争優位性を失うため、常に新薬開発のために多額の研究開発費を投じる必要があります。

ちくわくん

ちくわくん昨今の小野薬品がオプジーボの特許切れを懸念されて、株価が低迷していたのは良い例でしょう。

永続的な競争優位性を持つ企業は、特許や技術の開発に依存せず、安定した利益を上げ続けられるビジネスモデルを持っています。そのため、バフェットは研究開発費が少ない企業を好む傾向にあります。

損益計算書の読み方③:

特別利益

特別利益は、企業の純利益から除外せよ

バフェットは企業分析をする際、特別利益(不動産売却などの一時的な利益)を除外して考えることを推奨しています。

その理由は、これらは継続的な収益ではなく、将来の業績予測に役立たないからです。

なので、真の企業価値を見極めるためには、継続的に生み出される本業の利益に注目すべきでしょう。

ちくわくん

ちくわくん特別利益がなくても安定して黒字で収益が上がっているのかが大事になるということですね。

損益計算書で見るその他の指標

上述した3つの指標以外にも、書籍では様々な指標と見方も解説されています。

例えば、「一株あたり純利益(EPS)が右肩上がり」といった一般的なものから、近年よく使われている「EBITDA(イービットディーエー)」に対する批判的な意見や「支払利息の営業利益に占める割合」などがあります。

バフェットがどのようにして損益計算書から優良銘柄を見抜いているのか気になる方は、ぜひ書籍で確認してみてください。

【バフェット流】優良銘柄を見つける「貸借対照表」の読み方

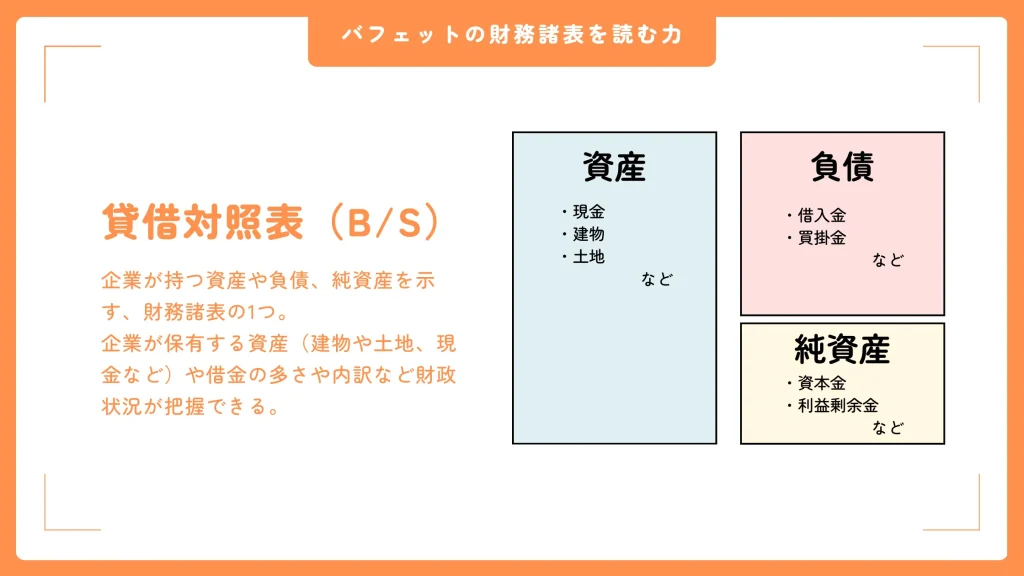

貸借対照表(B/S)とは、企業が持つ資産や負債、純資産を示したものです。ここから企業の財務状況がわかります。

ここでは、バフェットが貸借対照表で見ている以下の4つのポイントについて、ご紹介します。

- 流動比率

- 売掛金

- 総資産利益率(ROA)

- 長期借入金

それぞれ解説していきます。

貸借対照表の読み方①:

流動比率

流動比率は役に立たないが、収益性を映す鏡でもある

流動比率(流動資産÷流動負債)は、一般的に高いほど短期的な財務の安全性が高いとされます。しかし、バフェットはこの指標に対して異なる見解を持っています。

実はバフェットが保有するコカ・コーラやムーディーズなどの優良企業でも、流動比率が1を下回るケースがあります。バフェットの考えでは、長期間にわたって流動比率が1を下回っているにも関わらず安定した経営を続けている企業は、それだけ収益力が高く、短期の負債返済に全く問題がないことを示しているとしています。

つまり、流動比率だけで企業の質を判断するのではなく、「低い流動比率でも安定している」ことが高収益企業の特徴であることも覚えておきましょう。

ちくわくん

ちくわくん高いに越したことはないでしょうが、低いからといって優位性がなくなるわけではないようですね!

貸借対照表の読み方②:

売掛金

売掛金は競合他社との優位性を反映する

売掛金とは、商品やサービスを提供したものの、まだ代金を受け取っていない金額のことです。

ちくわくん

ちくわくんクレカの引き落としのイメージですね!

クレジットカードも支払いに使ってから、実際に引き落とされるまでに時差がありますよね。この間の売上が売掛金になります。

この売掛金から、実際に回収できないと予想される分の貸倒金を引いた売掛金(純額)が、売上高に占める割合をバフェットはチェックしています。

バフェットは、この「売上高売掛金率(売掛金÷売上高)」が同業他社と比べて低い企業に注目します。

その理由は、この率が低いということは、取引先に対して特別な支払い条件(支払期間の延長など)を提示しなくても取引できる強い交渉力を持っていることを示唆しているためです。

同業他社との比較において、売上高売掛金率が低い企業は競争優位性を持っている可能性が高いと言えます。

貸借対照表の読み方③:

総資産利益率(ROA)

高すぎるROAには危険が潜む

企業の総資産に対する純利益の比率は「ROA(総資産利益率)」と呼ばれ、企業の収益性を図る1つの指標です。

一般的に5%以上あれば優秀で、高いほど良いとされますが、バフェットは高すぎるROAを示す企業は競争優位性に脆弱性が潜んでいる可能性があると警鐘しています。

その理由は、異常に高いROAは「その業界の参入障壁が低い可能性」を示すためです。

どんな業界であっても、必要な資本の調達は参入障壁となり、この額が大きいほど参入障壁が高く、新しい競合が出てきにくい(=優位性を維持しやすい)と考えられます。

異常にROAが高い場合は、少ない資産で多くの収益を上げられることを示しており、資産が少ないということは、新規参入者が現れやすく、長期的な競争優位性が脅かされる可能性があります。

例えば、バフェットが保有しているコカ・コーラは430億ドルの資産に対してROAが12%、ムーディーズは17億ドルの資産に対してROAが43%です。この2社を比較した場合、資本面で後者の方が圧倒的に少なく、算入コストが低い分、競合が出てくる可能性が高いと見れます。

ちくわくん

ちくわくん一般的にROAは高いほど良いとされますが、参入障壁の面で注意が必要なのは新しい知見でした。

貸借対照表の読み方④:

長期借入金

長期借入金は少ないほど良い。理想はゼロ

長期借入金は、1年以上先に満期を迎える借金のことで、バフェットは優良企業を探す際にこの指標を参考にします。

ポイントは、永続的競争優位性を持つ企業は、長期借入金が少額またはゼロであることが多いということです。

バフェットは単年ではなく10年間の長期借入金の推移を見ることを重視しており、その間の借入金が少ないか、あるいはゼロの企業は高い競争優位性を持っていると判断します。

「少ない」の目安は、「純利益の3〜4年分で返済できる範囲」としています。

ちくわくん

ちくわくんこれを超える長期借入金は、将来的なリスク要因となる可能性があります。

貸借対照表で見るその他の指標

これら以外にも買掛金や未払い費用などの貸借対照表から得られる情報の見方が、書籍では解説されています。

より具体的に「長期借入金より短期借入金が多い銀行は、投資対象から除外せよ」なんてものもあります。

優良銘柄を見極めるためのバフェットの貸借対照表の読み方をぜひチェックしてみてください!

バフェットが購入した銘柄がこれらに当てはまるのか

では、実際に上述した7つのポイントがバフェットが購入した銘柄でどうなっているのか見ていきましょう。

バフェットが保有していることで有名な日本の5大商社について、以下7つのポイントを見ていきたいと思います。

- 原価率:低いかどうか?(目安は60%未満)

- 研究開発費:多額に投じていないか?

- 特別利益:純利益のかさ増しになっていないか?

- 流動比率:長期的に安定しているか?

- 売掛金:売上高に対して少ないか?

- 総資産利益率(ROA):高すぎず、参入障壁は十分高いか?

- 長期借入金:ゼロまたは純利益の3~4年以内か?

では、直近の有価証券報告書に記載されている連結の貸借対照表と損益計算書から、それぞれ見ていきましょう。

ちくわくん

ちくわくん売上高売掛金率については、最後にまとめて比較します!

三菱商事の分析

| 項目 | 実績 (2024年3月期) | バフェット評価 |

|---|---|---|

| 原価率 | 87.9% | × |

| 研究開発費 | なし | ⭕️ |

| 特別利益 | なし | ⭕️ |

| 流動比率 (10年間) | 2.4〜4.1倍 | ⭕️ |

| 売上高売掛金率 | 18.08%※1 | ー (後で他社比較) |

| ROA | 4.1% (9640億円÷23.4兆円) | 🔺 |

| 長期借入金 | 3.4兆円※2 (純利益の3.5年分) | ⭕️ |

三菱商事は、原価率が87.9%と非常に高く、バフェットの好む60%未満という基準からは大きく外れています。しかし、これは商社という事業モデルの特性によるものであり、単純比較は適切でないかもしれません。

ROAは4.1%と中程度ですが、総資産23.4兆円という圧倒的な規模が参入障壁となっており、収益の安定性を担保しています。単年ではありますが、長期借入金も純利益の3.5年分と、バフェットの許容範囲内です。

特に注目すべきは研究開発費がなく、ビジネスモデルが特許や先進技術に依存していない点です。

ちくわくん

ちくわくんこれはバフェットが好む「時代の変化に左右されにくい」企業の特徴を示しているのではないでしょうか。

三井物産の分析

| 項目 | 実績 (2024年3月期) | バフェット評価 |

|---|---|---|

| 原価率 | 90.09% | × |

| 研究開発費 | なし | ⭕️ |

| 特別利益 | なし | ⭕️ |

| 流動比率 (10年間) | 3.3〜4.3倍 | ⭕️ |

| 売上高売掛金率 | 15.3%※1 | ー (後で他社比較) |

| ROA | 6.29% (約1兆円÷約17兆円) | ⭕️ |

| 長期借入金 | 3.8兆円 (純利益の3.6年分) | ⭕️ |

三井物産は5社の中で最も高いROA(6.29%)を誇り、資産効率の良さが際立っています。

後ほど見ますが、売上高売掛金率が15.3%と最も低く、取引先に対する強い交渉力を示しています。つまり、三井物産は取引先に特別な条件(長い支払い期間など)を提示せずとも、ビジネスを獲得できる競争優位性を持っているのかもしれません。

長期借入金は純利益の3.6年分と健全な水準を保っており、財務面での懸念は少ないでしょう。

ちくわくん

ちくわくん原価率は90.09%と高いものの、これは前述の通り商社モデルの特性です。

伊藤忠商事の分析

| 項目 | 実績 (2024年3月期) | バフェット評価 |

|---|---|---|

| 原価率 | 84.1% | × |

| 研究開発費 | なし | ⭕️ |

| 特別利益 | 70億円※1 (純利益の1.44%) | ⭕️ |

| 流動比率 (10年間) | 2.27〜2.67倍 | ⭕️ |

| 売上高売掛金率 | 16.5% | ー (後で他社比較) |

| ROA | 5.48%※2 (7946億円÷14.5兆円) | ⭕️ |

| 長期借入金 | 2.2兆円 (純利益の2.8年分) | ⭕️ |

伊藤忠商事は、5社の中で最も借入金の返済能力が高く、純利益の2.8年分しか長期借入金がありません。

これは財務の健全性と将来の投資余力を示す重要な指標です。

ROAも5.48%と良好で、資産効率も高いと言えるでしょう。

ちくわくん

ちくわくん特別利益も純利益の1.44%と僅かで、「本業での稼ぎ」が中心となっていることがわかります。

住友商事の分析

| 項目 | 実績 (2024年3月期) | バフェット評価 |

|---|---|---|

| 原価率 | 80.5% | ❌ |

| 研究開発費 | なし | ⭕️ |

| 特別利益 | 57億円※1 (純利益の2.32%) | ⭕️ |

| 流動比率 (10年間) | 2.75〜3.75倍 | ⭕️ |

| 売上高売掛金率 | 24.3% | ー (後で他社比較) |

| ROA | 3.45%※2 (3806億円÷11兆円) | 🔺 |

| 長期借入金 | 2.9兆円 (純利益の7.5年分) | ❌ |

住友商事は長期借入金が純利益の7.5年分と、バフェットの基準である3〜4年を大きく上回っています。これは同社の財務体質に課題があることを示唆しており、経済環境の悪化時にリスクとなる可能性があります。

また、ROAも3.45%と5社中最も低く、資産効率の面でも改善の余地があるでしょう。

ただし原価率は5社中最も低く、粗利益率の面では相対的に優位ですが、それでもバフェットの好む水準からは遠く、この点では他の商社と同様の課題を抱えています。

ちくわくん

ちくわくんこの単年のデータで見ると、今回の5社の中では一番魅力度は低いかもしれませんね。

丸紅の分析

| 項目 | 実績 (2024年3月期) | バフェット評価 |

|---|---|---|

| 原価率 | 85.3% | ❌ |

| 研究開発費 | なし | ⭕️ |

| 特別利益 | 250億円※1 (純利益の6.83%) | 🔺 |

| 流動比率 (10年間) | 1.18〜1.38倍 | ⭕️ |

| 売上高売掛金率 | 19.7% | ー (後で他社比較) |

| ROA | 5.0%※2 (4461億円÷8.9兆円) | ⭕️ |

| 長期借入金 | 約1.9兆円 (純利益の3.96年分) | ⭕️ |

丸紅は特筆すべき点として、流動比率が1.18〜1.38倍と5社中最も低いことが挙げられます。バフェットの考え方によれば、低くても安定していれば問題ないとしているので、気にする必要はなさそうです。

ROAは5.0%と良好ですが、特別利益が純利益の6.83%を占めており、一過性の利益への依存度がやや高い点には注意が必要です。ただし、長期借入金は純利益の3.96年分とギリギリバフェットの基準内に収まっており、財務健全性は確保されています。

5大商社の売上高売掛金率の比較

それぞれの売上高売掛金率を一覧にすると以下の通りです。

| 企業 | 実績 (2024年3月期) |

|---|---|

| 三井物産 | 15.30% |

| 伊藤忠商事 | 16.50% |

| 三菱商事 | 18.08% |

| 丸紅 | 19.70% |

| 住友商事 | 24.30% |

この比較から見えてくるのは、三井物産、伊藤忠商事、そして三菱商事の上位3社が取引先に対して強い交渉力を持っていることです。特に三井物産と伊藤忠商事は15〜16%台と極めて低く、バフェット的に考えると、支払い条件を緩和するなどの特別な優遇策を講じなくとも、ビジネスを獲得できる競争優位性を持っていると考えられます。

三菱商事も18.08%と比較的低い水準にあり、上位グループに位置しています。一方、住友商事の24.30%は他社と比較して相対的に高く、取引条件において他社ほどの優位性を持っていない可能性があります。

ちくわくん

ちくわくん最新の決算では、三井物産がこの点では一番優れているようですね。

まとめ:バフェットが見る指標を活用して優良企業を見つけよう

今回は伝説の投資家ウォーレン・バフェットが企業分析の際に見ている財務諸表のポイント7つをご紹介しました。

これらを日本の5大商社に当てはめてみると、すべてが完璧に合格というわけではありませんが、多くの項目で良好な結果を示しています。特に三井物産と伊藤忠商事は、バフェットの基準でみた場合に相対的に優れた指標を示しています。

これらの指標を自分の投資判断に活用すれば、バフェットのような目で企業を見る力が養えるかもしれません。財務諸表を読み解く力は、優良企業を見つけるための必須スキルです。

書籍『史上最強の投資家 バフェットの財務諸表を読む力』では、今回ご紹介した以外にも多くの実践的なヒントが紹介されています。投資の腕を上げたい方は、ぜひご参考ください。

コメント